다음의 글은 중국의 저명한 경제 평론가 랑시엔핑(朗咸平)교수의 강연 번역본이다.

랑시엔핑은 홍콩 중문대학(Chinese University of Hongkong)의 교수이며, World Bank 및홍콩 정부의 재정고문등를 역임한 바 있다. 2004년 중국 국유기업의 사유화 논쟁에서 사유화 과정에 대한 비판으로 전국적 인물로 부상했으며, 이후 중국 정부 정책에 대한 날카로운 비판으로 '논쟁적' 인물로 알려져 있다.

한국의 미네르바가 한국 경제에 대한 비판으로 한국 정부의 '公敵'으로 부상한 반면, 랑시엔핑은 중국 정부의 아무런 제재없이, 오히려 유명세를 타며 수많은 '지지자들'을 확보하는 것은 보면, 한국인의 한 사람으로서, '슬픈 역설'을 보는 듯 하다. 중국은 '백가쟁명'의 꽃이 피는 반면, 한국은 '전제주의'로 후퇴해 가는 것은 아닌지 -_-;

랑시엔핑의 글은 번역하며, 봉착했던 문제는 다음과 같다.

1. 원문으로 삼은 중국어본의 난삽함. 수많은 중복, 생략, 비약, 불완전한 문장(非文). 이는 랑시엔핑의 강연을 녹취, 정리하는 과정에서 발생한 문제인 듯 함.

2. 실제 랑시엔핑의 강연을 들어본 적이 없어 확언할 수는 없으나, 강연록을 보면 그가 상당한 독설가 타입의 인물이라는 느낌. 따라서 현장 분위기를 모르는 상태에서의 수시로 튀어나오는 역설적 화법 역시 상당한 골치 아픈 문제.

3. 따라서 전체 맥락과 분위기에 번역의 초점을 두었으며, 이를 위해 과감한 '칼질'을 했음을 사전에 밝혀둠.

4. 결정적으로 나의 경제 지식의 천박함, 중국어의 한계(소외 survival Chinese).

미래와 다음 세대(Next Generation)는 너무 비참, 그것에 대해 말하고 싶지 않다.

(未来和下一代很悲惨, 我都不想讲了)

연사: 랑시엔핑(朗咸平)

출처: 2008년 10월 24일. 中国经济网.

10월 16일 산동성(山东省) 연태시(烟台市) 강연

사회자: 존경하는 지도자 그리고 귀빈 여러분, 阳光 100 财富의 财富论坛 연태 강연회에 오신 것을 환영합니다. 오늘같이 따사로운 오후 여러분들과 함께 세계 정상급의 경제학자가 준비한 신사고의 성찬을 같이 누리게 된 것을 대단히 영광스럽게 생각합니다.

랑시엔핑: 오늘 연대에 와서 ‘당면 경제 초점 전망’(当前经济热点透视)라는 우울한(然人沮丧)한 제목에 대해 논의하게 된 것을 기쁘게 생각합니다. (안타깝게도) 여러분들과 논의하게 될 당면한 경제 문제(热点)는 모두 나쁜 소식뿐입니다. 어쨌든, 여러분들 생각으로 당면한 최대 위기는 무엇이라고 생각하시는지요?

저는 다음과 같이 말할 수 있을 것 같습니다.

우리 중국의 개혁개방 30년은 기본적으로 성공적이었으며, 특히 10 여년 동안 경제의 고도성장 결과 바로 제 앞에 앉아계신 여러분들과 같은 많은 기업가들이 탄생하였습니다. 그렇지만 혹시 아시는지요? 여러분들이 경험해왔던 (비즈니스)환경이 너무 순조로 왔고, 그리고 우리 나라 경제의 대성공으로 인해, -개인적인 분투의 과정을 경험한- 여러분들과 같은 기업가들, 중국정부의 관리, 전체 기업가들 중 단 한 사람도 앞으로 발생하게 될 경제 위기를 한 번도 경험해보지 못했다는 것입니다.

어제 저녁부터 조금 전 까지도 –(당황스럽지만) 놀랍게도- 몇몇의 기업가들께서 ‘랑 교수님, 투자할 만한 잠재력이 있는 (새로운) 업종이 있을까요’ 라고 묻더군요. (그 얘기를 듣고) 저는 단지 세 글자가 떠오르더군요: 당신 미쳤군(我只想三个字你疯了). 아무것도 모르는군. 당신 인생을 너무 간단하게 보는 것 같은데, 도대체 어떻게 이렇게까지 성공하신 겁니까? 여러분들은 단지 과거 개혁의 조류에 순응했기 때문에 성공한 것에 (불과)한 겁니다.

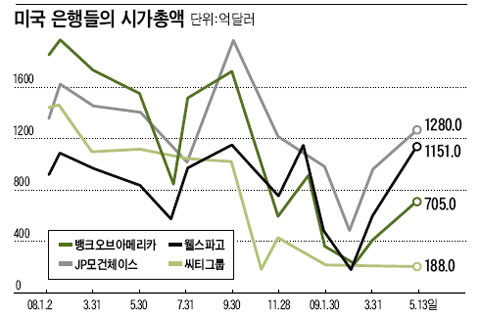

오늘 바로 (강연하는) 이 시간은 제 앞에 앉아계신 기업가 제위의 반성(反思)의 시간이 되어야 합니다. 우리의 미래는 어떠할까요? 여러분, 오늘 여러분들께 말씀 드리는 수치를 한 번 보십시오. 미국 증시가 올 초부터 지금까지 (계속) 떨어졌죠? 몇 억이나 되는 자금이 증발했을까요? (증발한) 8.5조 달러는 도대체 어떤 개념일까요? 이 금액은 중국의 05년, 06년, 07년 3년간의 GDP 전부 합친 것과 같은 액수입니다. 한 국가의 증시가 이렇게 대폭락했다는 것, 이건 뭔가 극도로 공포스러운 것이 기다리고 있다는 것인데, 그건 다름 아니라 대불황이 목전에 닥쳤다는 것입니다.

중국의 증시에 대해 말해 봅시다. 물론 이전에도 버블현상이 있긴 했지만, 유감스럽게도 (최근) 중국 증시는 이미 70%이상 폭락했습니다. 이는 1929년 미국 증시대폭락과 수치상 큰 차이가 없습니다. 이런 증시 대폭락이 의미하는 것은 무엇일까요? 제가 작년 연말 중국 증시의 대폭락을 예언하고, 올해 5월 봉황 위성 텔레비전[홍콩의 피닉스 TV]의 <铿锵三人行>라는 프로그램에서 전국의 증시투자자들에게 올림픽에 대한 환상을 갖지 말라고, 증시는 반드시 지속적으로 폭락할 것이라고 주장한 이유가 무엇인지 아십니까?

그것은 제 의견이 대담하다거나 제 식견이 대단하다거나 하는 그런 단순한 문제가 아닙니다. (올림픽 이전의) 중국 증시는 다른 나라 증시의 움직임과는 반대로 움직여왔는데, 일반적으로 올림픽 개최국의 증시는 올림픽 전에 대폭 상승했다가, 올림픽 이후에는 대폭 추락하는 경향을 보여왔습니다. 그런데 왜 우리나라의 증시는 반대 현상을 보였을까요? 그것은 중국 증시가 이미 중국의 경제 위기를 이미 반영하고 있기 때문이었습니다. 혹자들은 이러한 제 주장이 논쟁성이 크다고 하는데, 당신들 모두 틀렸습니다. 저는 한번도 틀린 주장을 한 적이 없습니다. 제 주장은 결국 모두 실현되었으니까요.

여러분 한번 생각해보십시오. (현재 발생하고 있는) 세계경제의 서브 프라임 위기는 여러분께 어떤 충격을 미쳤는지요? 이 문제에 대해서는 잠시 미루고, 나중에 다시 언급 하겠습니다. 그렇지만 더 무서운 사실은 아직 서브 프라임의 위기가 중국에 닥치기도 전에, 우리나라에 이미 위기가 발생했다는 것입니다. 이 위기는 다름이 아니라 재작년부터 작년까지의 증시 버블 및 부동산 버블 현상입니다. (여러분들은) 이러한 버블 현상이 우리나라 경제 발전이 너무 성공적이어서 나타난 것이라 여기는 것은 아닌지요?

여러분, 우리 중국의 일반 국민이 더욱 부유해졌다고 생각하십니까? 그래서 여유 돈이 많아져 그 돈으로 더 많은 주식을 사는 것일까요? 그런가요? 저는 작년 연초에 논쟁성이 아주 강한 연설을 한 적이 있는데, 아주 많은 학자들이 불쾌해하더군요. 당시 저는 증시 버블과 부동산 버블의 본질은 경제가 좋아져서, 우리들이 더욱 부유해져서 나타난 것이 아니라 제조업의 마지막 불꽃(回光返照)(의 표현)이라고 주장했습니다.

무슨 의미냐구요? 우리나라 제조업 기업가들이 당면한 투자환경 급속히 악화됨으로써, 수많은 기업가들이 제조에 투자 해야 할 돈을 투자하지 않았다는 것입니다. (그렇다면) 그 돈을 가지고 무엇을 했을까요? 증시와 부동산에 투자한 거죠. 그래서 대량의 기업(에 투자해야 할) 자금이 증시와 부동산에 투입되었고, 이것이 바로 부동산 및 증시 버블현상의 진정한 원인이 된 것입니다.

제 논리에 의하면, (버블 현상) 다음에 올 것은 제조업의 대규모 도산입니다. 당시의 저의 관점을 정리하기 위해 <8대 위기, 八大危机>라는 글을 썼는데, 그 글이 발표된 후에 클릭 회수가 1억 회를 넘었습니다. 그 글이 엄청난 센세이션을 불러 일으키긴 했는데, 사실 제 개인 인생과 마찬가지로 전혀 중시(重视) 되지 않았습니다. 왜냐하면 사람들은 10,000 포인트, 8.000 포인트를 운운하는 전문가나 학자들을 선호하지, 저 같은 사람의 (쓴소리는) 별로 좋아하지 않았기 때문입니다. 그런데 불행히도 올해 제가 작년에 언급했던 8대 위기가 하나씩 연속해서 발생하고 있습니다.

이 시점에서 광동의 <남방인물주간, 南方人物周刊>이라는 매체와 인터뷰했는데, 특히 제가 8대 위기를 쓴 이후, 그들이 생각할 때 불가사의한 것은, 당시 중국의 전문가와 학자들이 증시 버블, 부동산 버블, 통화 팽창은 유동성 과잉의 문제라고 한 반면, 랑시엔핑은 그와 같은 분석에 동의하지 않았다는 점입니다.

랑시엔핑의 논점은 ‘제조업의 마지막 불꽃’인데, 만약 랑시엔핑(의 주장)이 옳다면, 전국의 전문가와 학자들(의 주장)이 모두 틀렸다는 것이죠. 따라서 정부가 진행해온 거시조정정책(宏观调控)은 문제를 해결하지 못할 뿐 만 아니라 오히려 사태를 더욱더 악화시켜 왔는데, 그 (짓을 한 것이 이미) 10년 전의 일입니다. 오늘 저는 -약간은 쑥스럽기도 하고 미안하기도 하지만- 제가 전 중국에서 유일하게 옳았던 학자이며 나머지는 (학자들이나 전문가들은) 모두 틀렸다는 것이 최종적으로 증명되었다고 말씀 드리고자 합니다. (박수)

(제가 틀렸다면), 그렇게 바쁜 귀빈 여러분들이 여기까지 와서, 제 강연을 들으려 하지 않았겠지요. 여러분 생각해 보십시오. 유동성 과잉이란 무엇입니까? 우리 나라 학자들은 놀랍게도 부동산 버블, 증시 버블 그리고 통화팽창을 유동성 과잉(으로 간단히 해석) 하는데, 도대체 유동성 과잉은 무엇일까요?

즉, 우리들 수중에 돈이 넘쳐 주식을 사고, 그로 인해 증시 버블 발생; 부동산 구매로 부동산 버블 발생; 상품 구매로 통화팽창; 그래서 소위 유동성 과잉이라는 학술용어로 07년에 발생한 모든 현상을 간단하게 해석해버립니다. 사실이 그렇다면 우리 정부가 진행해왔던 소위 거시조정정책의 목적은 유동성을 회수하는 것이 될 수 밖에 없습니다. 방법은 은행 이자율과 은행준비금비율(存款准备率)을 높이는 것이죠.

올 연말의 경제공작회의(经济工作会议)에서 다시 한 번 (이 정책의) 강도를 높임으로 거시조정을 실행하였습니다. 그렇다면 여러분 한 번 생각해보십시오. 전 중국의 학자들이 모두 틀렸을 가능성은? 유동성 과잉이 잘못된 것이라는 가능성은? 유동성 과잉으로 인해 진행되는 거시경제 조정 정책이 잘못될 가능성은? 여기 이 자리에서 말씀 드리지만, 불행히도 모두 잘못되었습니다.

바로 이로 인해 우리나라의 제조업이 지금과 같이 피동(被动)적으로 된 것입니다. 중국 경제의 문제는 근본적으로 유동성 과잉의 문제가 아닙니다. 완전히 헛소리죠(胡说八道). 이와 같은 잘못된 정책이 우리 나라의 정부, 우리 나라의 기업으로 하여금 엄청난 대가를 치루게 하고 있습니다. 게다가 우리나라의 학자들은 어둡고 혼란한 상황을 아무 문제 없는 듯 가장하고(粉饰太平), 지도자들 비위 맞추기(取悦领导)에만 관심이 있을 뿐입니다. 이는 우리나라 경제를 더욱 악화시켰죠.

오늘 저는 앞서 말씀 드린 문제에 대해, 우리나라의 경제에 어떤 문제가 발생했는지에 대해, 버블현상을 왜 생겼는지에 대해 아주 명확하게 말씀 드리고자 합니다. 사실 버블현상은 단지 하나의 표면현상에 불과하며, 진짜 원인은 우리 나라의 전체 경제발전에서 나타난 중대한 위기에 있습니다. 여러분 생각해보십시오. 우리 나라는 어떻게 매년 10% 경제성장을 해 온 것일까요?

수많은 주식투자자들이 저에게 이렇게 묻더군요: 랑 교수님, 우리나라의 경제성장이 매년 10%, 이렇게 성공적인데 주식시장은 이러한 경제 성공의 (낙관적) 현상을 제대로(잘) 반영하고 있는 것이 아닌가요? 제 대답은 이렇습니다: 틀렸습니다. 물론 중국의 증시는 우리나라 경제의 본질적 문제점을 아주 정확히 반영하고 있습니다. 당신이 보고 계신 매년 10%의 경제 성장은 그 자체로 많은 문제를 가지로 있는 것입니다.

우리나라는 어떤 방식으로 경제성장을 이끌어 왔습니까? 우리나라의 경제성장은 철근과 시멘트를 통해 이룩된 것입니다. 여러분, 각 지방(정부)을 보십시오. 각각의 지방 정부가 진행하고 있는 녹화사업(绿化)이든 교량 건설이든 어쨌든 좋습니다.

결국 이런 것들이 중국 경제성장을 이끌어 온 거죠. 그렇다면 이러한 부분이 경제에서 얼마나 비중을 차지할까요. 이러한 부분이 경제총량의 30% 정도를 점유하고 있고, 다시 말해 지방정부가 추진하고 있는 GDP 공정[GDP를 높이기 위한 정책 사업으로, 소위 SOC에 대량 투자되는 사업. GDP 수치를 높이기 위해 중앙 정부뿐 아니라 각 지방정부 역시 GDP 공정에 경쟁적으로 나서고 있으며, 랑시엔핑의 논지에 따르면 중국 경제 성장의 상당부분은 GDP 공정 산업을 통해 이룩된 허수] 관련 부문이 경제성장을 이끌고 있는 것입니다. 이러한 부분이 중국 경제에 있어서 진정한 의미의 ‘과열(过热)’부문입니다.

그렇다면 기타 민영제조업은 어떨까요? 기본적으로 ‘과냉(过冷)’입니다. 과열 부분이 30% 전후를 차지하고 있습니다. 부동산, 정부의 정책사업(政绩工程), 형상공정[形象工程, 지역의 지도자나 간부들이 개인 또는 그들 집단의 이익을 위해 벌이는 사업으로 일반 국민들의 이해를 무시하거나 배치되는 경우가 많음], 대형국유기업, 기타 融资银行과 증권회사 등등을 포함한 과열부문의 작년의 성장율이 얼마나 되는지 아십니까? 작년만 예를 들면, 30%를 초과했습니다. 평균적으로, 전 중국의 경제성장은 10% 좌우입니다. 무슨 뜻인지 아시겠습니까? 우리나라 민영경제의 국가에 대한 공헌이 극히 미미합니다.

지난 몇 년간 대량의 자원을 기초건설사업(SOC)에 투자하였고, 기초건설사업 즉 GDP 공정 건설이 지난 십 수년간의 경제발전을 이끌어왔습니다. 표면상 우리나라는 아주 자랑스러운 GDP (수치)를 얻었는데, 실제로는 이를 위해서 우리는 심각한 대가를 치렀습니다.

예를 들어보죠. 어떤 대가인가 하면, 이러한 발전모형이 우리나라 GDP의 구조를 극도로 기형적으로 왜곡했다는 겁니다. 우리나라의 GDP를 유럽이나 미국, 일본과 비교해 보면, 이들 나라(의 GDP)는 소비자 수요 위주로 이루어졌습니다. 즉 광천수를 마시고 싶을 때 광천수를 생산하고, 피아노를 치고 싶으면 피아노를 생산하고, 핸드폰을 걸고 싶으면 핸드폰을 생산하고. 이건 아주 정상적인 것이죠.

따라서 이들 나라의 GDP의 70%는 소비입니다. 그런데 우리나라는 완전히 반대입니다. 우리나라의 소비는 고작 35%, 즉 이들 나라의 반입니다. 우리나라의 GDP의 구성은 어떨까요? 지금 밖에 나가면 도처에 깔려 있는 철근과 시멘트 덩어리가 대부분(의 GDP를 구성하고)입니다. 50%이상을 차지하고 있지요. 유럽 각국과 미국은 20%에도 미치지 않습니다.

여러분, 이러한 경제구조가 어떤 공포스러운 결과를 초래할지 아십니까? 이렇습니다. 우리의 국내소비가 너무 적기 때문에 대규모의 생산과잉이 발생합니다. 생산하는 것이 너무 많기 때문에 다 소비할 수 없는 겁니다. 그렇다면 우리나라의 생산과잉의 문제는 왜 생겨난 것일까요? 환경을 희생하고, 자원을 파괴하고, 우리의 노동자들을 착취해서 대폭적으로 생산능력을 확대했습니다. 생산능력이 도대체 얼마나 확대 된지 아십니까? 우리의 일반국민들이 소비할 수 없을 정도까지 (확대되었습니다).

대량 생산되는 제품을 우리는 고작 30%정도만 소비할 수 있고, 따라서 수출해서 외화를 벌어들여야만 되는 것이죠. 생산능력의 과잉으로 만들어진 제품을 외국에 팔아서, 좋은 말로는 수출 외화 획득이지만, 사실은 시한폭탄을 묻어 놓은 것이고, 결국 08년에 폭발해버린 겁니다.

그렇다면 어떤 폭탄일까요? 한 번 생각해보십시오. 우리 스스로 고작 30%만 소비할 수 있고 따라서 이렇게 많은 생산능력, 이렇게 많은 상품은 어쩔 수 없이 외국에 수출해서 다른 나라가 소비 해야 합니다. 환경파괴와 노동자 착취를 동반하기는 했지만, 동시에 우리는 대량의 미국 달러화를 벌어들여, 06년에는 1조 달러, 07년에는 1.5조 달러, 08년에는 1.8조 달러를 돌파하고 바로 지금 1.9조 달러를 돌파하고 있는 중이고, 이 강연이 끝날 때쯤엔 1.9 조 달러를 돌파할 겁니다. 외화의 대량 축적의 결과, 우리는 피동적인 수출을 통한 외화 획득 위주라는 기형적인 경제가 만들어졌으며, 이는 인민폐의 지속적인 절상이라는 대가로 나타나고, 인민폐의 지속적인 절상은 꺼꾸로 수출위주의 민영경제에 타격을 주고 있습니다.

따라서 2원 경제(二元经济)가 형성되었습니다. 그럼 2원 경제란 무엇일까요? 즉 실제로 경제성장을 이끈 부문은 정부가 진행하는 GDP 공정관련 부분으로 이 부분은 ‘과열’된 반면, 기타 민영제조업은 심각한 타격을 받아 ‘과냉’이 되는 것을 의미합니다. 환율 상승은 우선 70%에 달하는 민영제조업에 경종을 울렸고, 곧바로 투자환경이 축소되기 시작했습니다. 따라서 ‘과냉’ 부문은 더욱 냉각되고, 반대로 과열부문은 더욱 과열된 것이죠. 이때 제조원가가 지속적으로 상승했는데, 이는 해외로부터 들어온 통화팽창이 원인이죠. 따라서 이는 2원 경제 가운데, 과냉부문인 민영제조업에 (다시 한번)타격을 가했고, 따라서 투자환경은 더욱 나빠지게 됩니다.

동시에 정부는 노동합동법을 발표했습니다. 노동합동법의 본래 의의는 아주 중대한 것입니다. 취약계층의 대변인을 자처하는 저는, 이 법안을 적극적으로 지지합니다. 단, 이 법안은 공멸 lose-lose(双输)가 아니라 반드시 win-win이 되어야 의미가 있다는 것입니다.

이 법의 첫 번째 문제점은 충분한 문제점에 대한 검토 및 토론이 없었다는 것이고, 두 번째는 시행시점입니다. 너무 급작스레 공포되었기 때문에, 중국의 과냉 민영제조업 중 최소 1/3이상이 심각한 타격을 받았습니다. 따라서 과냉 부문의 민영기업가는 더 악화된 투자환경을 맞닥뜨리게 됩니다. 즉 환율, 제조원가, 노동합동법, -저는 아직도 서브 프라임 문제는 거론하지조차 않았습니다- 네 번째로, 정부의 강력한 거시경제조정 정책 시행. 저는 오래 전부터 이 정책은 잘못된 것이라 주장해왔지만, 정부는 최근에야 말귀를 알아듣기 시작한 것 같습니다.

그러나 이미 작년에 몇 차례에 걸쳐 이자율을 높였고, 몇 차례에 걸쳐 강력한 거시경제 조정을 진행했습니다. 목적은? 당연히 경기 과열을 냉각(降温)시키기 위한 것이었죠. 그러나 우리나라의 학자들은 전부 틀렸습니다. 중국 경제 전체가 과열된 것이 아니라, 고작 30%의 GDP 공정사업부문만 과열상태에 있었던 것입니다. 결국 거시경제조정의 실행의 결과 냉각상태의 민영제조업은 치명적인 타격을 입었습니다. 이와 같은 사정을 생각하면 정말로 견디기 힘들고 비애감마저 느낍니다. 이렇게 명명백백한 사실을 전혀 이해하지 못하다가, 나중에서야 랑시엔핑은 논쟁적 인물이니 어쩌니 하는 게 우리나라 학자들의 저에 대한 태도입니다.

어쨌든, 이렇게 힘든 시기에 정부가 가속도롤 붙인 거시조정의 결과는 무엇일까요? 3가지 管道 [방식, 통로, 조치 등의 의미]을 통해 민영제조업을 타격했습니다. 첫 번째, 거시조정의 압력 하에서 은행은 과냉 부문인 제조업으로부터 대량의 유동성 자금을 회수했는데, 이렇게 회수한 돈을 가지고 뭘 했을까요? 그냥 은행에 넣어놓지 않았습니다. 처리리 은행에 넣어놓았으면 좋았을 겁니다만. 회수한 돈을 꺼내서 과열부문인 지방정부의 기초시설 건설에 건네 준 것이지요. 이렇게 과냉한 제조업의 유동성자금이 은행시스템을 통하여 과열부문으로 들어감으로써, 과냉 부문은 더욱 냉각되고, 과열부문은 대량의 제조업 부문의 자금을 흡수함으로써 더욱 과열됩니다. 이것이 바로 거시조정의 첫 번째 管道였습니다.

거시조정의 두 번째 管道는? 계속적인 이자율 상승, 은행예금준비금비율의 상승. 앞에서 언급한 환율상승, 제조원가 상승, 노동합동법 공포에 이어 이 같은 상황이 추가 발생했습니다. 따라서 2원 경제 중 제조업은 더욱 하기 어려워집니다. 그렇다면 제조업자들은 어떻게 했을까요? 민영제조업에 종사하는 기업가들은 당연히 제조업에 투자해야 하는 돈을 (제조업에) 투자 하지 않았습니다.

(제조업에 투자해야 할) 돈을 가지고, 과열부문으로 가서 무엇을 했을까요. 부동산과 주식에 투자한 거죠. 이게 바로 06년에서 07년에 시작된 소위 증시과열, 부동산 과열의 진정한 원인이며, 그로 인해 2원 경제 중 냉각부문인 제조업은 지속적으로 쇠락하게 됩니다. 게다가 그들이 봉착하게 되는 다양한 요소들이 지속적으로 악화됨으로써, 그들은 더더욱 제조업을 하지 않으려고 하게 되지요. 그 결과 (또다시) 부동산과 주식에 투자하러 가게 된 것이지요.

이렇게 시작된 것입니다. 여러분께 말씀 드리고자 합니다. 부동산 가격이 가장 많이 상승된 지역은 일반적으로 제조업이 가장 불경기인 지역입니다. 이것이 두 번째 管道였습니다. 세 번째 管道는? 소위 말해 하이얼 현상입니다. 하이얼 현상이라는 것은 하이얼과 같은 과냉 부문의 제조 기업이 투자경영환경이 악화됨으로써, 본래의 제조보다는 과냉 부문에서 대규모 자금을 모아서 과열부문에 투자하러 가는 걸 만합니다.

이 하이얼 현상은는 어떤 결과를 초래했을까요? 자 앞서 언급한 첫 번째 管道에 대해서 다시 한 번 환기해보면, 각 지역의 건설 붐이 일어남으로써 민영제조업의 자금이 결핍되고, 자금이 역류하며, 교량을 고치고 도로 포장하는 과열부문에 투자되었습니다. 두 번째 통로는 대량의 제조업자금이 부동산과 주식 투자에 몰리면서 중국 GDP가 더욱 확대되는 것처럼 보이게 했습니다만, 이것은 아주 끔직한 일입니다.

왜냐하면 이러한 표면적인 번영이 세 번째 管道와 결합되어, 대규모 자본이 과열부문으로 유입됨으로써 전체 자원(资源)(의 투자와 분배)를 오도하는 일이 발생하게 됩니다. 두 번째 管道와 세 번째 管道의 결합은 현상적으로 우리나라가 경제가 잘되어 가는 것처럼 보이게 합니다. 따라서 대부분, 100%라고 감히 말할 수는 없지만, 거의 100%의 부동산회사들이, 제가 강연을 하고 있는 바로 지금, 중대한 위기에 직면해 있습니다.

앞서 언급했던 3가지 管道가 하나로 결합되어 버린 것입니다. 여러분들은 기업에 종사하시는 분들이니까 이러한 사실에 대해서는 익히 알고 계실 것입니다. 중국 경제에 발생한 상황은 이렇게 간단한 겁니다. 그렇다면 이러한 현상과 유동성 과잉은 무슨 관계가 있을까요? 헛소리죠. 제가 앞서 언급했던 (그런 류의 엉터리) 학자였다면, 오늘 강연은 5초 정도면 끝낼 수 있습니다; 주식을 사니까 증시 버블이 생겼고, 부동산에 투자하니 부동산 버블이 생겼다. 강연 끝. 그 인간들은 도대체 무슨 얘기를 해야 할지도 모르는 거죠. 여러분들께 다시 한번 말씀 드리고자 합니다. 제 강연은 막 시작 되었고, 아직까지도 서브 프라임 문제는 꺼내지도 않았습니다.

우리나라의 2원 경제는 이미 우리나라 경제를 불황 상태로 이끌어왔습니다. 미국 서브 프라임 위기가 없었다 하더라도 중국 경제는 확실히 추락 중이었습니다. 서브 프라임 위기가 발생하기도 전에 우리(경제)는 이미 견딜 수 없을 정도(로 악화)된 상태였습니다. 작년 증시 버블은 이미 모든 사람들에게 경종을 울렸지요.

06년부터 시작된 증시의 대폭 상승의 원인은 근본적으로 상푸린[尚福林, 2000년 중국농업은행 행장역임, 2002년부터 중국증권감독위원회 주석 역임] 이 말했던 股改[2005년 중국 증시 개혁]가 아닙니다. 그 사람 헛소리 한 거죠. 그 사람 아무 것도 모르는 사람입니다. 이 점에 대해서는 약간 동정은 합니다. 아무 것도 모르면서 어쨌든 뭔가 해야 했으니까요. 지금 저는 화낼 생각이 없습니다. 안타깝지만, 어쩔 수 없습니다. 저 역시 방법이 없습니다 라고 할 수 밖에요.

2005년, 저는 언론 매체를 통해 尚福林에게 절대로 股改를 해서는 안된다고, 그건 잘못된 정책이라고 경고한 바 있습니다. 여러분들은 제가 얘기를 아주 구체적으로 하는 사람이라는 것을 알고 겁니다. 저는 어떤 조건 하에서는 성공이며, 어떤 조건에서는 실패다 라는 식으로는 얘기하지 않습니다. 왜냐하면 그것은 신념 없는 학자들이나 하는 말이기 때문이지요.

저는 신념이 있습니다. 내가 잘못이라고 말하는 것은 반드시 잘못된 것입니다. 股改는 잘못된 것이며, 더구나 100% 잘못된 것이라고 말했었습니다만, 그는 어떻게 답변할지를 모르더군요. 화살은 이미 활에 매겨져 있고, 쏘지 않을 수도 없는 상황. 저는 그에게 비록 화살이 활에 매겨져 있다 하더라도 활을 내려놓아야 한다고 했습니다. 그 사람은 제 말을 안 들었지요. 대신 하는 말이, 아마 스스로도 의심하는 것 같았지만; 아이고, 랑 교수님이 股改가 실패했다고 했는데 증시는 왜 06년부터 대폭 상승했지요? 내가 틀렸다고? 말씀 드리지요. 06년의 증시 대폭 상승의 유일한 원인은 2원경제가 이미 효력을 발휘하기 시작하여 대량의 제조업자금이 대규모로 증시와 부동산에 투입되었기 때문입니다.

그렇다면, 주가지수가 상승하다 대폭 하락하여 3000 포인트로 떨어졌던 시점에서 여러분들은 당연히 제 말을 들었어야 했습니다만, 오히려 8,000 포인트니 10,000 포인트니 하고 떠드는 사람들의 말만 믿었지요. 당시 여러분은 어떤 주식을 사셨는지요? 二线蓝筹股[주가가 중간 정도의 블루칩].

를 사셨지요? 그래서 5월 말 3000 포인트에서 11월 6000 포인트에 이르던 시점에서 二线蓝筹股를 사셨던 투자자들은 돈을 벌지 못했습니다.

왜 돈을 못 벌었을까요? 왜냐하면 당시 증시지수를 이끌 던 것은 大盘股 [유통량 및 총시가 규모가 큰 주식. 중국은행, 공상은행, China Petro, Bao Steel 등과 같은 증시 영향력이 큰 주식]였고, 소위 2:8 현상 또는 3:7 현상이라는 것이 나타났습니다. 20%를 웃도는 주식이 3000 포인트에서 6000 포인트까지의 주가지수를 이끌었습니다. 이 2:8 현상 또는 3:7 현상에서 2와 3은 어떤 주식일까요? 다름이 아니라 부동산, 강철, 시멘트, 정책공정, 형상공정,국영기업, 기타 유자 은행 또는 증권회사 등등입니다. 제 말이 맞지요? 귀에 익숙한 말이지요? 이런 기업들은 2원 경제 중 과열부문이 맞죠?

그래서 작년 5월말에서 11월까지 주식시장은 저의 2원 경제를 완벽하게 반영하였고, 바로 그 시점에서 (저는) 정부가 반드시 이 문제를 해결해야 한다고 목이 쉴 정도로 호소했습니다. 반드시 제조업을 구제해야 한다고. 왜냐하면 지금은 제조업이 ‘마지막 불꽃’을 사르고 있기 때문에, 만일 정부가 제조업 구제에 나서지 않는다면, 다음 해에는 제조업의 대규모 도산 사태가 나타날 것이라고.

어쨌든 제 주장은 맞았고, 이 즈음에 중국 경제의 <8대 위기>라는 제목의 글을 썼습니다. 그 글을 썼던 11월에는 제 말에 귀를 기울였어야 했지만 역시 그렇지 않더군요. 11월 베이징 강연을 할 때에도, 언론은 저에게 아무런 관심도 없었고, 오직 8,000 포인트, 10,000 포인트를 운운하는 학자들 얘기를 써대기에 바빴습니다. 베이징 강연 때, 저는 증시는 반드시 하락할 것이며, 이는 2원 경제 때문이라고 얘기했었습니다.

생각해보십시오. 11월 증시지수가 6,000 포인트에 도달했는데, 이는 20~30%의 부문이 이끈 것이고, 상승폭이 이렇게 빠를 경우 반드시 조정기에 들어간다는 것은 쉽게 예상할 수 있지요. 2원 경제 중 과열부문은 반드시 조정을 거칠 것이며, 반대로 과냉 민간부문 제조업은 -당시 저가 가지고 있던 각종 수치를 근거하면- 급속히 불황에 빠질 뿐 만 아니라 급속히 위기로 빠져들 가능성이 있었습니다.

2원 경제 중 과열부문은 반드시 조정을 통해, 주가지수가 계속 하락할 것이라는 점에 대해 저는 전혀 의심하고 있지 않습니다. 저는 아직도 서브 프라임에 위기에 대해서는 한마디도 꺼내지도 않은 상태이고, 서브 프라임 위기가 아직 도래하지도 않은 상태의 중국 국내 현실에 대해 얘기하고 있는 중입니다. 현재 전세계적인 금융 쓰나미가 아직 도착하지도 않았는데, 우리 나라는 이미 이 지경에 이르렀습니다. 앞으로 어떤 희망이 있을지 한 번 생각해보십시오. 이러한 모든 (위기)는 우리나라의 경제시스템 자체에서 잉태된 것으로 해외 사정과는 무관한 것입니다.

지난 5월 전국의 주식투자자들에게 절대 올림픽 특수(景气)에 대한 환상을 갖지 말라고, 중국은 근본적으로 올림픽 특수가 없을 것이라고 경고했는데 그 이유를 아십니까? 당시 제가 출연한 프로그램에서 -당시 이 프로그램은 상당히 널리 알려졌고, 따라서 아주 많은 사람들이 보았던 것인데- 저는 전국의 주식 투자자들에게 주가가 올림픽 전에 반드시 하락할 것이고 올림픽 특수라는 것은 없을 것이라고 주장했습니다.

왜냐구요? 2원 경제의 전면적 불경기 진입, 붕괴의 결과는 주식의 대폭락이고 -이는 1929년의 미국과 마찬가지입니다만- 따라서 요즘 증시의 대폭락이 실제적으로 의미하는 바는 제조업이 불황으로 빠져든다는 것입니다. 올 3월 광저우 사진기자 초청회에서, 저는 정부의 시장구제조치(救市)를 주장했는데, 그 때 다른 수많은 전문가들과 학자들은 모두 헛소리들만 지껄이더군요. 수 많은 학자들이 정부의 시장구제조치는 불필요한 것이며, (그에 대한 해결책으로) 시장다원화를 주장했는데, 이런 주장들은 모두 쓰레기입니다.

자본주의의 적자인, 시장화된 미국의 정부가 지금 도대체 무슨 조치를 취하고 있는지 아십니까? 미국정부가 아직 시장을 이해하지 못할까요? 그들은 진정한 자본주의 국가이며, 진정한 시장화된 국가입니다. 여러분 지금 미국 정부가 무엇을 하고 있는지 보십시오. 미국 정부는 시장구제조치를 취하고 있는데, 우리나라는? 시장화가 답이다. 시장을 통해 해결하자. 헛소리죠. 지금까지 이러한 학자들에 대해서 별로 언급하고 싶지 않았는데, 지금은 한마디 해야 하겠습니다. 학자로서 연구활동을 하지 않고 (월급이나 타먹으며 빈둥거린다면) 그냥 이해하고 넘어갈 수 있다고 합시다. 아무리 말이 안 되는 헛소리들을 해댄다고 해도, (예를 들어) 동전 던지기를 해도 반은 맞고 반은 틀립니다. 그런데 우리나라 학자들처럼 하는 말이 전부 틀리기란 정말 힘든 일이죠. (박수)

바로 저처럼 언제나 옳은 말 만 하는 것도 쉬운 일이 아닙니다만, (우리 나라 학자들처럼 하는 말이) 전부 틀린다는 건 정말 어려운 일이죠. 왜 시장구제조치를 해야 하는가요? 미국이 바보인가요? 시장화가 무엇인지 모를까요? 미국인들이 시장구제조치를 왜 원하는 걸까요? 왜 3월부터 시장구제조치를 시작했을까요? 한마디 해야겠습니다. 학자 여러분, 당신들은 도대체 시장이 무엇인지 전혀 모르고 있습니다.

오늘 이 자리에서 -저로서도 처음 하는 얘기인데- 이 문제를 논하는 것은 여러분 같은 기업가들에게 아주 중요한 것이기 때문입니다. 현재 중국은 이미 전대미문의 공상연조[工商联条; 공상연조 시대라는 개념은 농경사회와 대립되는 개념으로, 농경 사회의 경우 한 부분의 문제가 그 부분에 제한되는 반면, 공상연조의 시대에는 모든 부문이 연관되어 있음으로 한 부문에서 발생한 문제는 ‘도미노 효과’를 통해 다른 부문에 영향을 준다는 개념]의 시대에 돌입해 있습니다. 공상연조란 무엇일까요? 불과 10년 전에 우리나라는 과거 5,000년 동안 계속되었던 농경사회에서 공상연조 사회로 발걸음을 향했습니다.

공상연조는 어떤 특징을 가지고 있을까요? 즉, 한 부문에서 문제가 발생하면, 반드시 도미노 현상과 같은 연쇄반응을 일으키는 것이 공상연조입니다. 앞서 말씀 드린 이야기를 다음과 같이 해석하면 보다 명백해질 것입니다. 왜 우리나라의 소비는 겨우 30%에 불과한가? 원인은 무엇인가? 우리 중국 사회보장 시스템은 아주 취약합니다. 예를 들어 의료, 교육, 주택 등의 아주 많은 문제들을 가지고 있습니다. 사회보장시스템 역시 부족합니다.

따라서 이러한 사회보장시스템의 부족에 대해, 여러분들은 이렇게 생각할 수 있죠; 부족한 건 머 부족한 거 아냐? 사회보장시스템이 부족해서 병을 치료하지 못하고, 병을 치료하지 못하면 어쩔 수 없지. 그건 공상연조와 관계 없잖아. 농경시대에 병을 치료할 수 없다는 것은 어쩔 수 없는 일이었습니다. 지금의 공상연조시대에는 일단 병을 치료하지 못하는 다는 것은 농경시대에서는 없었던 도미노 효과를 반드시 만들어냅니다.

여러분이 (만일 병이 났을 경우) 치료할 돈이 없는 사람이라면 (미래를 위해) 어떻게 하겠습니까? 아마 감히 소비하지 못하고, 돈을 저금하려 하겠죠. 만일 여러분의 부모가 병이 들면 어떻게 하실 겁니까? 당신 아이를 외국에 보내는 건 어떻게 할 것입니까? 집은 어떻게 할 것이고? 이러한 문제들 때문에라도 여러분은 감히 소비하려 들지 않을 겁니다. 그 다음 도미노는 무엇일까요? 소비를 하지 않으니까 35% 밖에 되지 않는 우리나라의 소비가 극히 저하될 것이고, 그 다음 도미노는 생산 과잉일 테고, 그 다음은 수출을 통한 외화획득이며, 그 다음 도미노는 대량의 달러 축적, 그 다음은 인민폐 절상, 결국 이것은 다시 수출 제조업체를 타격할 것이고, 그 다음은 수출제조업의 도산, 그렇게 되면 더욱 소비를 하지 않게 될 것이고, 이렇게 다시 한 바퀴 돌겠죠. 이것은 끝이 없는 악성순환이며, 이것이 바로 공상연조시대의 특징입니다.

그렇다면 정부는 어떻게 했어야 할까요? 증시버블, 부동산 버블이었을 때, 왜 강력한 제조업 구제조치를 취했어야만 했을까요? 공상연조의 고리를 잘라 내는 것. 정부는 제조업부문에 방화벽을 쌓고, 공상연조의 고리를 잘라내며, 직접적인 제조업 구제책을 내놓았어야 했습니다.

다시 말해 제조업의 경영환경을 좋게 한다면, 자금은 자연스럽게 제조업으로 흘러 가게 되는 겁니다. 일단 공상연조의 고리를 끊어내게 되면, 증시 버블, 부동산 버블은 없게 될 것이고, 현재 발생한 일련의 문제 자체는 없게 될 것입니다. 무슨 말인지 아시겠습니까? 정부가 해야 할 일은 정부가 직접 나서서 공상연조의 고리를 자르고, 방화벽을 치는 것입니다. 이게 바로 제가 작년부터 계속 주장했던 내용입니다만, 아무도 제 말을 듣지 않았습니다. 결국 모든 것들이 붕괴되고 나서야, 랑 교수가 그런 말을 했었지 그럴 뿐이지요.

지금 미국 정부가 어떻게 하고 있는지 여러분 한 번 생각해보십시오. 미국은 가장 자본주의적인 국가 중 하나가 맞지요? 시장화를 가장 강조하는 나라가 맞지요? 더구나 공화당이 더욱더 그 점을 강조하고요? 그럼에도 불구하고 미국 정부의 7천억 달러 시장구제계획의 목적은 공상연조를 끊어내기 위한 것입니다. 금융부문에 문제가 발생하자 즉각적으로 방화벽을 세움으로써 공상연조를 끊어버리는 거지요. 정부는 공적 자금 7천억 달러로 금융위기로 타격을 받은 금융기구를 구하려는 겁니다.

이렇게 구제조치를 취해야 사회 전체가 안정됩니다. 그렇지 않고 우리 나라의 전문가들이나 학자들 주장, 즉 시장에 간섭하면 안 된다는 주장을 따르면 치명적인 결과가 나타나게 됩니다. 일단 금융기구가 붕괴되면 대량 실업이 발생하고 이는 미국 국민의 믿음을 잃게 하여 그 다음에는 소비를 줄이게 됩니다. 그 다음은? 제조업 위기가 오고, 다음 도미노는 생산력 감소, 다음 도미노는 실업, 다시 다음 도미노는 소비 축소. 자, 이렇게 악순환이 시작 되죠.

따라서 미국 정부가 금융위기에 조치를 취하지 않고 방관한다면 실물 경제의 위기가 발생합니다. 무슨 말인지 아시겠습니까? 따라서 미국 정부가 지금 취하고 있는 조치는, 어느 나라 정부보다도 앞서 공상연조를 끊기 위한 겁니다. 금융위기의 파도가 실물 부문으로 넘어가는 것을 두려워하고 있는 거죠. 우리 중국의 위기 원인은 금융위기가 아니라 제조업의 위기입니다. 공상연조를 끊어버리지 못한 것의 결과이며, 그 결과 제조업 위기의 파도가 증시와 부동산으로 파급된 것입니다.

따라서 작년의 증시와 부동산 버블로 인해 여러분들은 부동산에 돈이 묶이거나 증시로 날려버린 것이죠. 앞에 앉아 계신 여러분들의 표정을 보니, 여러분 역시 부동산이나 증시에 꼼짝 없이 묶여 계시는군요. 왜 이렇게 되었을까요? 우리나라 정부가 공상연조를 끊어내지 않았기 때문입니다. 왜 그렇게 했냐구요? 전문가와 학자들이 (정부를) 잘못된 길로 이끌었기 때문입니다. 왜 잘못된 길로 이끌었을까요? 전문가나 학자라는 사람들이 근본적으로 아는 것이 하나도 없기 때문입니다. 농경시대에 배양된 학생들이라 답이 없습니다. 전부 틀린 거죠.

제 얘기를 듣고 나니 도대체 어떤 상황이었는지 아시겠지요? 원래 미국 정부는 공상연조를 끊어내는 작업을 하고 있는 것입니다. 저는 시시각각으로 변하는 미국의 형세변화를 주목하고 있습니다. 다시 한 번 말씀 드립니다. 미국의 서브 프라임 위기의 영향이 아직 중국에는 도달하지 않았습니다. 미국의 서브 프라임 위기가 발생하지 않았다고 하더라도, 중국 중시는 역시 지금처럼 하락했을 것이고, 중국의 부동산 역시 지금과 마찬가지로 떨어졌을 것입니다. 이는 중국 제조업이 지속적으로 쇠락한 결과이며, 그 결과는 증시와 부동산의 폭락이지요. 상황은 매일매일 악화되고 있습니다. 매년 악화되는 것이 아니라, 매월 악화되는 것이 아니라, 매일매일 악화되고 있다는 거죠.

현재 국제 금융위기 국면은 여러분들이 상상하는 것 이상으로 엄중합니다. (금융위기의) 충격이 도달하기도 전에 이미 우리 나라 부동산 시장은 중대한 위기에 빠져 있습니다. 증시에 대해서는 이미 얘기했으니, 부동산 시장에 대해 얘기해 봅시다. 기업 도산이 많은 지역일수록 유동자금이 급속히 부동산 시장에 유입되었습니다. 예를 들어 봅시다. 선전의 경우 대량의 제조업 자금이 선전의 부동산 시장에 투입되었는데, 그 자금의 대부분이 고가 주택 시장으로 흘러들어갔습니다.

왜 그럴까요? 대만이나 아시아 태평양 지역의 부동산 역사를 보면 장기적으로 가격이 상승했습니다. (중국의 경우) 06년 초에 제곱 미터 당 인민폐 1만원 하던 것이 연말에 제곱 미터 당 인민폐 4만원까지 올랐습니다. 대량의 자금이 유입되어 고급 주택에 몰리자 부근의 중급 주택가격이 그에 따라 급상승했습니다. 진짜 버블은 중저가 주택입니다. 물이 이미 뱃전까지 치고 올라 온 격이지요. 자본 부족으로 올해 경기가 부진해지자 가격이 떨어진 것은 중저가 주택이었습니다. 상대적으로 고가 주택은 여전히 견고하죠. 이렇게 부동산업의 자금연결고리가 깨져버린 거죠. 이게 바로 선전의 지금 상황입니다.

북경과 상해의 상황 역시 마찬가지 입니다. 고급 주택가격이 우선 상승한 이후 중저가 주택이 물이 뱃전까지 차오르는 것처럼 따라 올랐지요. 따라서 베이징이든 상하이든 현재 가격이 가장 많이 떨어진 것은 중저가 주택입니다. 고급 주택은 아직 아니죠. 베이징을 예를 들면 3환 안쪽, 제가 가지고 있는 수치에 따르면, 쑨이(顺义) 지역의 가격이 가장 많이 떨어졌습니다. 선전에서는 꽌와이(关外)가 그렇고, 상해에서는 네이환(内环)이 그렇습니다.

최근 자료를 보니, 판스이[潘石屹; 중국의 유명한 부동산 개발업자]의 부동산 판매가 아주 괜찮은 편인데, 판스이의 부동산을 구매한 자금의 51%가 산서(山西) 탄광업자들[중국의 민용 연료는 아직까지 석탄 위주인데, 석탄의 주산지가 산서성임]로부터 나온 것입니다. 이들 자금이 부동산 시장에 충격을 가해, 주택 가격이 대폭 상승하였습니다.

부동산은 장기적으로 보면, 주식에 비해, 홍콩과 대만을 포함한 아시아 각국의 예를 보면, 비교적 통화팽창에 대한 저항력이 있는 편 입니다.

많은 사람들이 저에게 묻습니다; (랑 교수님께서) 무슨 말씀 하시는지는 알겠는데요, 부동산, 증시버블에 대해 어떻게 대처해야 하나요? 부탁인데요, 절대로 그런 질문을 (저에게) 하지 마십시오. 저는 주식평론가도 아니고 부동산을 파는 사람도 아닙니다. 저는 단지 여러분들이 보고 있는 현상 배후의 본질 원인이 무엇인가를 여러분들께 말씀 드리고자 할 뿐입니다. 어떻게 해야 하냐구요? 그건 자신이 알아서 판단하십시오.

다음은 재테크(재산관리,理财)문제인데, 여러분 주의하십시오. 경제 대불황 초기에는 절대 환상을 갖지 마십시오. 절대 돈 벌 생각하지 말라는 겁니다. 아시겠습니까? 이것은 아주 커다란 사고의 변화인데, 이런 시절에는 본전만 잃지 않아도 하늘과 땅에 감사 해야 할 것입니다. 더구나 중국은 근본적으로 재테크 문제란 존재하지 않습니다. 무슨 재테크 잡지니 하는 것들은 아예 볼 필요도 없습니다. 전부 엉터리입니다.

재테크는 무슨 재테크. 은행에 저축하면, 통화팽창(따라서 이자율 하락), 주식에 투자하면, 주가 대폭락. 제게 묻지 마십시오. 황금을 사야 할까요? 아니면 외화를? 제게 이런 질문을 하시는 데, 그 질문 자체가 잘못되었습니다. 오늘은 그렇게 묻지 마십시오. 이런 것은 평소 경기가 안정적일 때나 고민할 문제입니다. 이런 시기에는 그런 질문은 하지 마십시오. 굳지 답변을 원하시면, 분명하게 들으십시오. 만일 외화에 투자하고 싶으시다면, 100 유로화를 사셨다면 바로 그만큼 미국 달러화를 사십시오.

왜냐구요? 돈을 벌지 않기 위해서입니다. 돈을 벌지 않겠다는 것은 바로 돈을 잃지 않겠다는 것입니다. 황금을 사신다면, 반드시 황금의 가치에 준하는 화폐, 달러를 사십시오. 목적은 돈을 벌지 않는 것입니다. 그렇다면 1~2년 동안 손실은 보지 않을 겁니다. 그러면 09년부터 많은 기회들이 올 수도 있습니다. 게다가 그 기회는 상당히 많을 것 (无所不在)이며, 도처에 기회가 있을 수도 있습니다.

경제불황은 나쁜 일 만은 아닙니다. 경기불황은 수많은 영웅호걸을 잉태할 수 있습니다. 평소에는 기회가 많지 않지만, 이 시련을 견디면 나중에 성공한 사람이 될 수도 있습니다. 아주 재미있는 예를 들어보겠습니다. 한번 생각해보십시오. 우리나라 상장회사의 부채비율이 얼마나 높을까요? 이 부채비율은 우리나라 30년의 개혁개방의 성공에서 비롯된 것입니다. 우리나라의 기업가와 정부 관리들은 대불황을 한번도 경험해보지 못했습니다. 우리나라 상장회사의 부채비율은 얼마나 될까요? 그들은 세상을 너무 만만하게 보았습니다. 우리나라 상장회사의 자본부채비율은 100%에서 300%이며, 자산부채비율은 50%~70% 입니다.

여기 계신 여러분들과 함께 홍콩으로 가보죠. 홍콩에는 리지아청(李嘉诚,리짜오지(李兆基), 꿔삥씨앙(郭柄向), 쩡이통(郑义同)이라는 그 유명한 4대 천왕이 있는데, 이 사람들은 부동산을 통해 (돈을 벌어) 4대 천왕이라고 불리게 되었죠. 4대 천왕 모두 -우리 나라의 수많은- 대기업에 비해 100배나 (규모가) 큽니다. 게다가 홍콩은 비교적 완벽한 사법제도와 (우리)보다 훌륭한 금융시스템을 가지고 있습니다. 한번 생각해보십시오. 당신들보다 100배 이상 큰 기업이 신용 거래가 훨씬 용이한 지역에 있습니다.

이런 기업에게 있어 법제가 제대로 갖추어진 홍콩에서 돈 빌리기란 식은 죽 먹기겠죠. 그런데 4대 천왕이 당신들과 다른 점이 무엇인지 아십니까? 그들은 큰 폭풍과 풍랑을 경험해보았던 사람들입니다. 최소한 4번의 대불황을 겪었을 것입니다. 수 차례의 대불황을 경험했던, 당신보다 100배 이상 큰 규모의 4대 천왕이라면 법제가 제대로 갖추어진 홍콩에서, 신용거래가 용이한 홍콩에서 당신보다 훨씬 많은 돈을 빌릴 수 있을 것입니다. 그런데 그들의 자본부채(비율)이 얼마나 되는지 한번 맞춰보십시오.

우리나라는 100%~300%인데, 4대천왕은 20%입니다. 아마 돈이 있으니까 안 빌렸겠지 라고 말하실지 모르겠습니다만. 그들이 바보 멍청이입니까? 리지아청이 돈을 못 빌렸겠습니까? 당신이 돈을 못 빌렸다는 건 맞는 말이겠지만, 다시 한번 말씀 드리죠. 4대 천왕의 평균이 20%가 아니라 4대 천왕 각각의 자본부채비율이 20%라는 겁니다. 상상이 안 되죠? 게다가 4대 천왕의 총자본 중 현금성 자산 보유비율이 5%~15% 사이입니다. 여러분들은? 왜 그럴까요? 일전에 그들 중 한 사람에게 물어본 적이 있습니다. 그 사람이 하는 말; (자기)일생의 성공 원인은 보수(경영)위주였기 때문이다.

한 사람의 기업가로서 돈 좀 만졌다는 게 뭐 대단한 일입니까? 더구나 우리나라 30년간의 성공적인 개혁개방은 손쉽게 돈을 번 기업가를 무수하게 만들어 냈습니다. 우리나라 상장회사의 부채 비율을 보면, 저는 감히 말 할 수 있습니다: 당신들은 큰 어려움을 경험해본 적이 없는 기업가들이며, 따라서 이 세상을 너무 만만하게 보고 있다고. 지금과 같은 시기에 가장 현명한 기업가는 무엇을 가장 중요하게 여길까요?

그것은 위험(风险)입니다. 관리를 가장 잘하는 이가 가장 훌륭한 기업가입니다. 위험 관리를 잘 한다는 건 어떻게 알 수 있나요? 재무재표를 보기만 하면 바로 알 수 있습니다. 위험관리를 중시하는 기업가는 반드시 언제나 최저의 부채비율을 유지하며, 항상 최고의 현금유동성을 유지합니다. 비록 회사의 발전이 제한될 수는 있지만 그건 별로 중요하지 않습니다. 왜냐하면 보수적이고 안정적인 경영만이 당신으로 하여금 몇 차례의 위기를 넘길 수 있게 하고, 두 차례의 위기를 넘어서 도산만 하지 않는다면, 여러분은 여러분이 속한 업종이나 지역에서 선두주자(领头羊)이 될 수 있을 것입니다. 이것이 바로 보수경영의 실제입니다.

제가 오늘 이러한 수치를 여러분들께 말씀 드렸는데, 우리가 보다 관심을 가져야 하는 것은 무엇일까요? 4대 천왕이 투자할 경우, 도대체 무슨 문제를 먼저 고려할까요? 그들이 고민하는 문제와 우리가 고민하는 문제는 다릅니다. 그들 중 한 사람이 이렇게 얘기하더군요. A라는 것을 할 때, 우선 고민하는 것이 A를 통해 돈을 얼마나 벌 수 있는가가 아니라 A가 손실이 났을 경우 얼마나 잃게 될 것인가? 손실을 입고 난 뒤에도 원래의 기업이 이 손실을 보충할 수 있는가 없는가?

만일 그게 가능하지 않다고 판단되면 투자 하지 않는다고 합니다. 다시 말해 어떤 투자를 하든 우선 고민하는 것은 본 기업이 손실을 막아낼 수 있는 현금유동성을 확보하고 있느냐는 것이죠. 아시겠습니까? 그들은 투자할 때 왜 그렇게까지 신중할까요? 위험(에 대한) 감각이 가장 중요하다는 것입니다. 어떤 투자를 진행할 경우 그와 상호보완(互补)이 가능한 더 나은 투자 항목이 있는가 고민한다는 거죠. 상호보완이라 무엇일까요? 이게 망가지던 아니면 저게 망가지던 서로 손실을 상쇄(해 주)는 걸 말하는 겁니다. 제가 데이터를 통해 발견한 것인데, 4대 천왕의 상호보완이 그들 회사의 위험을 얼마나 감소시켰는지 아십니까? 그들의 매 아이템마다 그에 따른 상호보완 아이템이 있으며, 그를 통해 위험도를 무려 10배 이상 감소시켰습니다.

한 번 생각해보십시오. 4대 천왕을 4대 천왕으로 만든 것은, 첫째, 최저의 부채비율, 둘째, 높은 현금유동성, 셋째, 보수 경영 및 상호 보완형 경영. 이를 통해 위험에 대한 저항력을 길렀고, 저렇게 안정적으로 회사를 경영해 나가는 것입니다.

그렇다면 4대 천왕 같은 이들이 어떤 보고서를 쓸까요? 여러분들은 “실행가능성보고서(可行性报告)”를 써 보신 적이 있는지요? 실행가능성 보고서라는 것이 무엇인지는 알기나 하시는지요? 그것은 (사업 가능성에 대해) 이런저런 이유를 억지로 찾아내서 쓰는 보고서입니다. 그렇다면 여러분은 어떤 보고서를 써야 할까요? 당연히 “실행불가능 보고서(不可行性报告)”죠. 앞에 앉아 계신 여러분들께 간곡히 부탁 드립니다. 제 강연을 이해하셨다면, 당신 목숨은 구하실 수 있습니다. 지금과 같은 시기에는 반드시 실행불가능 보고서(不可行性报告)를 쓰십시오.

오늘 강연 전반부의 얘기를 정리해 보면, 여러분들이 오늘부터 시작해야 할 일은, 첫째, 가능하다면 부채의 위험을 최대한 축소하는 것, 둘째, 대여금을 회수하여, 현금유동성을 최대한 확보, 셋째, 어떠한 형식이든 투자 금지. 지금 말씀 드린 3가지를 제대로 지키신다면, 임박해 있는 경제 위기를 넘길 수도 있을 것입니다. 자, 그러면 15분 휴식하고 국제 금융위기에 대해 논의하시는 게 어떻겠습니까?

사회자: 오늘 전반부 강연은 여기서 끝내기로 하겠습니다. 감사합니다, 랑 교수님. 우선 랑 교수님께서 저를 예로 든 것에 대해 아주 영광스럽게 생각합니다. 게다가 제게 말씀 하시기를, 제가 오늘 큰 실수를 하셨다고 했는데, 저 역시 랑 교수님께서 연태에 너무 늦게 오신 것 역시 큰 실수라고 말씀 드리고 싶습니다. 여러분 그렇지 않습니까? 그럼 랑 교수님의 후반부 강연을 기대해 봅니다. 15분 동안 휴식 하겠습니다.

[전후 맥락이 맞지 않는 부분이 있음. 채록 과정 중 발생한 오류 일 듯]

-----------------------------------------------------------------

사회자: 랑 교수님의 후반부 강연에 대한 기대 때문에 시간이 아주 짧다는 생각이 듭니다. 모두 랑 교수님의 강연을 너무 진지하게 경청하고 계시는데, 저 개인적으로 약간의 아쉬움이 있습니다. 그게 뭘까요? 강연 중에 안타깝게도 계속해서 휴대폰 벨소리가 납니다.

후반부 강연 중에는, 여러분이 가져오신 휴대폰을 끄시거나 아니면 진동 상태로 바꿔 주시기 바랍니다. 이것이 랑 교수님께 표현할 수 있는 최고의 존중이 아닐까요? (전반부 강연 후) 랑 교수님께서 자리를 뜨신 후, 막간에 제가 했던 얘기를 교수님께서는 못 들었을 것 같습니다. 지금 랑 교수님께서 자리에 와 앉으셨으니 한 말씀 드리겠습니다. 랑 교수님께서는 한 번도 잘못을 한 적이 없다고 하셨는데, 제 생각으로 교수님께서는 잘못하신 게 한 가지 있습니다. 연태에 너무 늦게 오신 거죠. 만일 랑 교수님께서 최소한 1년만 빨리 연태에 오셨더라도 그 동안 어렵게 한 푼 한 푼씩 모았던 돈들을 날리는 일이 없었을 겁니다. 랑 교수님께서 저를 찍어 잘못했다고 하셨지만, 여기 계신 분들 역시 저와 마찬가지로 부동산에 돈이 묶였거나 주식으로 돈을 날렸을 겁니다.

어쨌든 랑 교수님이 우리의 믿음을 100 배 강화시킬 것인지 아니면 우리를 완전히 절망시킬지 모두 같이 들어 보도록 하겠습니다. 다시 한번 박수로 랑 교수님을 초대합시다.

랑시엔핑: 사실 그건 저의 잘못이 아닙니다. 阳光 100의 잘못입니다. 왜 좀더 빨리 저를 불러주시지 않았습니까? 우리 두 사람 모두 잘못 한 것이 없지요. 좀 전에 사회자께서 해결 방안을 제시할 수 있느냐는 아주 큰 부담을 주셨는데, 제가 어떻게 해결 방안을 제시할 수 있겠습니까? 저는 아직 수준이 충분치 않아서 제 강연이 진행될수록 여러분을 더욱더 절망으로 몰아넣지 않을까 걱정됩니다. 이래도 (제 강연을) 들으시겠습니까?

다시 말씀 드리지만, 저는 아직도 서브 프라임 위기에 대한 얘기는 꺼내지도 않았습니다. 여러분들께 말씀 드린 것은, 서브 프라임 위기가 없었다 하더라도, 우리 나라 중국 발전은 결국 이와 동일한 결과를 가져왔을 거라는 겁니다. 따라서, 우리나라의 문제는 유럽이나 영국에 비해 훨씬 더 심각합니다.

우리나라는 2원 경제로 인한 민영경제가 전면적인 불황에 이미 진입해 있고, 도대체 얼마나 심각할지 모르는 전례 없는 금융 쓰나미의 충격에 직면해 있습니다. 어쨌든 소위 미국의 서브 프라임 위기가 이미 엄청난 영향을 발휘하고 있는데, 서브 프라임 위기 어떻게 발생했고 그 충격은 도대체 얼마나 큰 것일까요? 앞서 강연에서 제가 말씀드린 것을 기초로 하여 제 관점을 보다 진전시켜 보겠습니다. 최근 수많은 언론이 이에 관련한 보도를 하고 있는데, 제가 보기에는 그다지 정확하지 않습니다. 따라서 여기서 여러분들께 도대체 자본주의 어떤 문제가 발생한 것인지에 대해 한번 논의해보기로 하겠습니다.

이전 미국의 주택 담보대출(房屋贷款)은 이랬습니다. 어떤 사람들이 집을 사려고 합시다. 이 들은 中介(중개상)을 통하는데, 이 중개상은 은행을 도와 1차 (대출)심사에 필요한 자료를 준비해, 은행에 그 자료를 전달합니다. 은행은 2차 심사를 진행하고, 통과할 경우, 은행은 돈을 차용인(借款人)에게 직접 대출해줍니다. 은행이 100만 달러를 빌려줬다고 하면 은행(의 자산이) 100만 달러가 줄어듭니다. 은행은 줄어든 자금을 보충하기 위해 100만 달러에 해당하는 채권을 팔게 됩니다.

여러분들도 귀에 아주 익숙한 Fannie Mae (房利美)Freddie Mac (房地美) 가 그 것인데, 그들은 100만 달러의 채권을 1000개로 나눕니다. 그리고 한 장당 1000 달러인 채권을 중국정부를 포함한 전세계에 판매하는 거지요. (판매된 채권의 액수가)중국 정부에만 3700억 달러, 전세계에는 대략 5조 달러 됩니다.

이러한 과정은 본래 아주 좋은 것입니다. 신용이 좋은 차용인의 자료를 은행에 제출하고, 은행을 통해 돈을 차용인에게 대출해주고, 다시 채권을 Freddie Mac (房地美)에게 넘기고, 그걸 다시 1000 장의 채권으로 만들어 일반인에게 판매하고. 이렇게 하면 은행은 자금 부족 문제가 생기지 않고, Freddie Mac 역시 100만 달러를 회수할 수 있고, 마지막으로 채권은 모두 사회가 부담하게 됩니다. 여기서 사회라고 하는 것은 광의의 사회, 즉 중국 정부, 유럽 사회, 미국의 국민을 포함하는 거죠. 이건 하나의 아주 완벽하고 아름다운 연조(链条, chain – 정확한 표현을 찾을 수 없어, 직역함) 입니다.

그러나, 몇 년 사이에 미국 월스트리트의 탐욕이 이러한 연조(链条)를 철저히 변질시켰습니다. 어떻게 변질되었냐 구요? 서브 프라임 모기지, 즉 후순위 대출(次级贷)은 재무보고서(财务报表)가 불량한 사람, 소득이 불충분한 사람, 신용이 불량한 사람들 역시 집을 살 수 있게 만들었습니다.

어떻게 中介(property agency, 중개상 또는 중개업체)이란 1차 관문을 통과했을까요? 우리 나라 은행과 똑 같은 짓을 시작한 겁니다. 가짜를 만들기 시작한 것이죠. 나쁜 건 빨리 배우고, 좋은 것은 배우기 어렵다지 않습니까? -가짜 자료를 가지고 우리들(중국 은행과 기업) 역시 엄청난 짓들을 했지요. 은행 사기 친 게 수도 없지요- 가짜 자료를 만들어서, 은행은 또 이 가짜 자료에 근거하여 분석합니다.

그래서 은행의 심사를 통과할 수 있고 대출이 되는 거죠. 은행은 문제가 많은 이 서브 프라임 채권을 Freddie Mac (房地美)에게 팔고, 그들은 이 100만 달러의 후순위 채권을 1000개로 나누어 사람들에게 팔죠. 中介들이 왜 가짜 자료를 만들었을까요? 자본주의의 생명인 신용과 책임(信托责任)이 월스트리트의 탐욕 때문에 완전히 사라져버린 것입니다. 신용과 책임은 바로 자본주의의 영혼인데, 中介 구조가 일단 신용과 책임을 잃게 되면 전체 链条가 오염되게 됩니다. 차용인이 돈을 갚지 못하면, 은행채권에 문제가 생기고, 은행은 문제가 생긴 채권을 다시 Freddie Mac (房地美)에 팔게 되고, 그들은 다시 채권을 일반인들에 판매하게 됩니다. 결국 Freddie Mac (房地美)은 부채를 갚지 못하게 되고, 따라서 파산현상이 나타난 것이죠.

현재 미국 정부는 무엇을 하고 있을까요? 정부가 직접 Fannie Mae (房利美)구제 조치를 취하고 있습니다. 현금을 투입해서 그들의 이자를 상환(付)해 주고 있습니다. 그렇지 않다면 그 결과는 상상조차 할 수 없습니다. 무슨 말인지 아시겠습니까? 따라서 서브 프라임 위기의 진정한 원인은 신용과 책임의 파산에서 온 것입니다. 여러분, 이번 위기를 절대로 만만하게 보아서는 안됩니다.

왜냐하면 서브 프라임 이외에도 제가 보기에는 미국에는 아직도 몇 조의 次次债(악성의 서브 프라임 모기지)가 있습니다. 예를 들어, 핫도그를 파는 사람, 마약을 파는 사람, 이런 사람들도 집을 살 수가 있는데, 이런 사람들이 악성의 서브 프라임 모기지를 통해 가짜 재무보고서를 잔뜩 만들어 은행에 팔고, 은행은 다시 Fannie Mae (房利美)에 팔고 했는데, 이게 폭발해버린 겁니다. 2년 지난 지금, 미국 정부는 7천억 달러를 통해 이러한 악성 서브 프라임 모기지 초래한 오염상태를 제거하여, Fannie Mae (房利美)를 구제하려고 하는 것입니다.

그런데, 이 몇 년 동안 왜 중국은 왜 이렇게 견고하게 경제 성장해올 수 있었던 것일까요? 왜 중국은 이렇게 심각한 생산과잉, 환경, 자원, 노동자의 희생하며 대량의 생산 과잉 상태에 있으면서도 아직 존재할 수 있는 걸까요? 경제가 왜 아직 붕괴되지 않는 것일까요?

원인은 미국을 위주로 한 서방 경제가 이 상품들을 소화해내고 있기 때문입니다. 과소비를 하고 있다는 얘기인데, 미국 국민들 모두 돈을 빌리고, 미국회사, 미국 정부 모두 돈을 빌려서 쓰고 있습니다. 그리고 대량의 달러를 찍어 우리나라 수출제조업체들이 만드는 상품을 구매하는 것이죠. 일단 미국이라는 연조(链条)가 단절되는 순간 중국의 과잉 생산위기는 즉각적으로 폭발할 것인데, 왜 아직도 폭발하지 않았을까요. 그것은 미국인들이 끊임없이 돈을 빌려 우리들 상품을 구매해왔기 때문입니다.

그러나 끊임없이 돈을 빌려댄다는 것은 그 자체로는 문제가 없습니다. 단지 당신이 빌리는 돈의 성격이 건전할 경우 문제가 없다는 겁니다. 예를 들어, 신용이 좋은 사람이 대출하는 것은 아무런 문제가 없다는 것이죠. 문제는 오늘날 연조(链条)가 오염되었다는 것이고 따라서 고부채라는 상황에서 일단 오염된 연조(链条)에 문제가 생길 경우 즉각 중대 위기가 발생한다는 것입니다.

자, 이런 상황에서는 어떻게 해야만 할까요? 만일 이러한 부채의 연조(链条)가, 방화벽이 위기를 견디어 내지 못할 경우 다음에 어떤 결과가 나타날까요? 생각해보십시오. 신용으로 존재해왔던 미국이, 부채를 통해 대량의 중국 상품을 구매해왔던 방식이 바로 붕괴하게 됩니다.

자, 그렇다면, 만약 미국인들이 우리 상품을 구매할 수 없다면 우리는 이렇게 많은 생산능력을 어떻게 해야 할까요? 앞에 앉아계신 귀빈 여러분, 제 질문에 한 번 대답해보시죠. 우리 나라의 소비는 고작 30%입니다. 근본적으로 전부 구매할 수가 없다는 거죠. 우리는 이렇게 많은 (우리가 생산한) 상품을 구매할 능력이 없다는 것입니다. 미국인들이 경제위기로 우리 제품을 사지 않게 되는 순간 우리나라의 생산 과잉현상은 즉각적으로 폭발하게 됩니다.

저는 어둡고 혼란한 상황을 아무 문제 없는 듯 가장하고(粉饰太平), 지도자들의 비위 맞추기(取悦领导) 따위의 얘기는 하지 않겠습니다. 왜냐하면 저는 진정한 애국자니까요. (박수) 귀빈 여러분, 무슨 말인지 아시겠습니까? 중국의 생산력 과잉의 문제는 전세계의 높은 부채(를 통한 중국 제품 구매)라는 완충작용을 통해 은폐되어 왔던 것입니다. 즉 그들이 우리의 상품을 구매해 왔기 때문에 해결되어 왔습니다.

그렇지만 제가 앞서 말씀 드린 방화벽이 일단 무너지는 순간 미국인들의 믿음이 상실되고, 그렇게 되면 다시는 부채라는 방식으로 구매를 할 수 없게 됩니다. 그렇게 되면 기업의 대량 도산이 시작될 것인데, 그런 상황에 대해서는 상상하기도 싫습니다. 지금 저는 어느 누구보다 더 긴장한 상태로, 줄곧 미국 정부의 시장 구제책이 성공할 것인가에 대해 관찰해왔습니다.

미국 정부가 일단 실패한다면, 우리에게도 엄청난 문제가 생깁니다. (위기 관리에 실패한) 미국 정부를 절대로 비웃지 마십시오. 우리 중국 역시 앞으로 참혹한 대가를 치러야 할 겁니다. 제는 이러한 사실을 누구보다도 잘 알고 있기에, 오늘 새벽 2시까지 잠도 자지 못하면서 미국의 최근 상황이 어떤지 계속적으로 전화를 통해 확인해보았습니다. 제가 가지고 있는 정보는 모든 최근 정보입니다.

그런데 오늘 알았습니다. 미국의 구제조치가 불충분할 수 있다고 합니다. 7천억 달러가 충분하지 않을지도 모른다는 겁니다. 7천억 달러가 어떤 개념인지 아십니까? 미국 국민 1인당 거의 3천 달러 가까이 내놓아야 하는 액수입니다. 제가 볼 때는, (그것도) 부족합니다. 지난 주 미국 증시가 20% 이상 하락했는데, 이는 1929년 대폭락 때와 같은 하락폭입니다. 이거 어떤 의미인지 아십니까? 아마 여러분은 이에 대해 그다지 민감하지 못할 수도 있겠습니다만, 저는 1929년 이후에 발생했던 경제 풍파(와 같은 경제풍파가 재발되지 않을까)를 걱정하고 있습니다.

영국정부가 시장구제조치를 시작했습니다. 게다가 지난 주 전세계의 몇몇의 주요국가들이 연합하여 시장구제책을 내놓았습니다. 동시에 자금을 투입하고 동시에 이자율을 내렸습니다. 결국 결과는 실패였습니다. 왜 실패했는지 아십니까? 왜냐하면 각 금융기관이 구제자금을 받은 이후에, 그것도 이자가 아주 싼 자금을 받은 이후에, 돈을 손에 움켜쥐고 있기 때문입니다.

돈을 대출해 준 다음 돌려받지 못할 것을 두려워하는 것이지요. 은행에 대한 믿음이 없기 때문에, 은행에 대출해 주지 않고, 따라서 정부로부터 받은 유동자금을, 기업에 주어야 할 단기 금융자금[坼借; 사전적 의미로는 단기간이나 빌린 날 수로 이자가 계산되는 대출 방법을 말함. 일단 단기대출로 번역함]을 모두 손에 움켜쥐고 있는 것입니다. 만일 은행이 단기 대출을 하지 않는다면, 전세계의 단기금융자본은 어떻게 됩니까? 원자재는 어떻게 사고 임금은 어떻게 줍니까? 만일 여러분이 단기융자자금에 의지하고 있다면, 은행이 빌려줄 수 있는 단기자금이 부족하다면, 아무도 살아남을 수 없습니다.

현재 상황은 어떨까요? 은행 시스템은 정부의 구제자금을 받았습니다만, 근본적으로 문제를 해결할 수가 없기 때문에 단기대출을 하지 않으려 하고, 그 결과 미국의 제조업, 미국의 기업, 미국의 서비스업은 단기 금융자금을 받을 수 없게 되어 전면적인 붕괴현상이 나타나게 됩니다. 미국 은행업 역시 은행 상호간의 단기대출을 하지 않게 되면, 자금회전이 어렵게 되고, 따라서 상황은 더욱 악화됩니다. 왜 은행들은 대출을 하지 않으려 할까요? 그렇게 많은 구제자금을 받았는데 왜 대출을 하지 않으려 할까요? 그것은 믿음이 상실되었기 때문입니다. 어떤 믿음을 상실했냐구요? 자본주의에 대한 믿음을 상실한 것입니다. 제 말이 우습게 들릴지도 모르겠지만, 절대로 웃지 마십시오.

최근 아이슬란드를 포함한 유럽에서는 이미 금융기구의 국유화가 시작되었는데, 왜 그런지 아십니까? 은행의 신용이 이미 파산했기 때문입니다. 사람들이 은행을 불신하고, 심지어 은행조차도 은행을 믿지 못합니다. 은행은 돈을 기업에 단기대출 않으려 하는데 그것은 돈을 떼어 먹히지 않으려고 하기 때문입니다. 따라서 은행 자체의 신용으로는 시스템을 작동시킬 수 없게 된 것이죠. 은행의 신용이 부족하니까 결국 영국정부, 유럽 각국의 정부는 은행을 사들여 국유기업으로 바꾸려 하는 것입니다.

왜 이렇게 한지 아십니까? 국가의 신용을 담보로 해서, 즉 당신에게 돈을 돌려줄 수 있다는 것을 보증하겠다 이거죠. 국가의 신용보증이 있으면, 금융기구들이 돈을 대출해줄 수 있고, 따라서 다른 은행들 역시 대출을 할 수 있는 것이죠. 무슨 말인지 아시겠죠? 우리나라가 민영화를 하고 있는 시점에서 전세계는 국유화를 하고 있습니다. 왜 국유화를 하느냐? 정부의 신용을 이용하여 경제시스템에 장기적으로 일정규모의 자금(定数)을 주입는 겁니다. 이러면 안심하고 돈을 대출하겠지요?

정부가 여러분을 지원하는 겁니다. 단지 은행을 지원하는 것에 그치지 않고 은행을 매입하여 국가에 귀속시키고, 동시에 정부는 기업 자금을 위해 화폐를 발행하고, 여러분은 어음(票据)를 정부에 팔고, 정부는 돈으로 당신의 단기금융어음를 사주는 것입니다. 그럼으로써 전체의 신용 시스템을 정돈하고 하는 것이죠. 파산한 부문은 각국 정부가 나서 국유화하는 것이 전세계적으로 나타나고 있는 현상입니다. 무엇 때문입니까? 부패하기 이를 데 없는 금융기구에 마지막으로 정부의 신용을 주입하는 것이지요. 미국 정부는 아직 이렇게 하지 않고 있습니다만. 그러나 자세히 보면 미국 정부의 마음은 무지 급합니다. 만일 미국이 유럽 정부의 방식을 배우지 않는다면, 정부 신용을 쏟아 붇지 않는다면, 전체 금융 시스템이 신용부족으로 인해 전면적으로 붕괴할 것이 때문이죠.

오늘 오전 최신 소식을 하나 들었는데, 이를 (오늘 강연회에서) 어떻게 얘기할까 줄곧 고민하고 있었습니다. 미국 정부 역시 미국 금융기구의 국영기업화를 고민하고 있다고 합니다. 이는 미국정부의 민영(民营) 이념과 너무 거리가 멀기 때문에 사실 그렇게 하는 것을 원하고 있지는 않는 것 같습니다.

그러나 문제는 그렇게 하지 않는다면, 7천억 달러의 시장 구제계획의 성공이 어렵다는 것입니다. 사람들이 믿음을 상실했기 때문이지요. 그렇다면 혹시 여러분들이 제게 이렇게 질문하실지도 모르겠습니다: 랑 교수님, 정부의 신용이 혹시 최후의 보루 아닙니까? 그렇습니다. 마지막 단계입니다. 만일 그 다음 단계, 즉 정부 신용마저 믿을 수 없다면? 끝장입니다. 끝장 난 겁니다. 다른 방법은 없습니다. (정말 그 단계까지 갔다면) 이 강연을 계속할 필요도 없습니다.

상황이 전체 금융시스템 자체가 문제가 되는 이 지경까지 왔으니, 앞으로 각국 정부는 부채 방식으로 성장할 수 없게 됩니다. 즉 앞으로는 부채를 통해 과잉 생산된 우리 나라의 제품을 구매할 수 없다는 겁니다. 무슨 말인지 아시겠습니까? 그렇다면 어떻게 될까요? 불행히도 중국 역시 재난을 피할 수 없다는 것입니다.

여러분 앞으로 며칠 상황이 어떻게 전개될지 주목하십시오. 제가 오늘 한 얘기를 생각하면서 상황 전개에 대해 관찰해 보십시오. 오늘 2시부터 유럽 각국 정부 –미국 정부는 어떨는지 모르겠지만- 가 전면적인 국유화를 대대적으로 실행할 것입니다. 최후의 강심제를 주사하는 것이지요. 이것은 자본주의에 대한 믿음, 신용 시스템에 대한 믿음이 완전히 붕괴되었기 때문입니다.

지금 보니, 여러분들 찍 소리조차 내지 않고 제 말을 경청하고 계시네요. 이제야 사태의 엄중성을 아시겠지요? 아직도 하릴 없는 학자들은 내일은 더 나아질 테니, 안심 하십시오 라는 헛소리를 해대고 있습니다. 아직도 뭐가 뭔지 모르고 있는 거지요. 좀 전에 사회자께서; 그렇다면 어떻게 해결할 것인가에 대해 물어오셨습니다. 저도 모르겠습니다. 저는 그걸 해결할 능력이 없습니다.

왜냐하면 미국정부조차 해결하지 못하고 있는데, 랑시엔핑이 무슨 대단한 사람이라고. 그래도 여전히 묻는 사람이 있습니다: 랑 교수님, 그렇다면 우리는 어떻게 투자를 해야 할까요? 미쳤어요? (연태에 도착한 후) 어제 저녁부터 오늘 점심 때까지 수많은 기업가들이 도대체 어떤 곳에 투자해야 할 지 묻더군요. 그 질문을 듣자마자 저는 당신 미쳤어, 당신 미쳤다고 대답했습니다. 아마도 제가 무슨 우스개 소리를 하는 걸로 생각하시는 것 같은데, 제가 이렇게까지 얘기하는 것이 무슨 뜻인지 이해하시겠죠?

지금 당신 앞에 닥친 위기가 도대체 어떤 것인지 아십니까? 전세계 각국 정부는 이미 3가지 방침을 정하고 있습니다. 첫째 방침은 정부가 나서서 각각의 금융기구의 부채문제를 조절함으로써 난관을 돌파하는 것입니다. 둘째, 각 금융기관의 자본을 보충하는 것이고, 그것으로도 부족할 경우에는 셋째, 국유화시키는 것이죠. 그것도 안되면 제4의 방법은 없습니다. 정말로 그런 일이 발생하게 된다면, 방화벽이 파괴되어 만일 국유화로도 문제를 해결할 수 없다면, 방화벽이 파괴되었다고 선언된다면, 제가 말씀 드렸던 공상연조의 도미노가 시작되어 수습할 수 없게 됩니다. 중국 경제의 발전은 수출을 통한 외화 조달, 기본적으로 과잉생산(력) 발전을 하고 있습니다. 무슨 뜻인지 아시겠지요?

당연히 이런 일이 미래에 어떤 식으로 발전하게 될지는 예측할 수 없습니다. 사실 그 국가들도 한 걸음 움직이고 다시 한번 계산하는 식입니다. 미국을 우두머리로 하고 있는 서방국가들은 정부가 수천억 달러를 쏟아 붇고도 시장을 구할 수 없다는 것은 꿈에서도 상상하지 못했을 것입니다. 현재 각국 정부는 정부의 힘으로 은행의 단기 대출을 조정하고, 기업의 대출을 일으킴으로써, (시스템을) 정상적으로 유지시키려는 것이죠. 당연히 (지금 상황에서 기업의) 발전(성장)이라는 말을 꺼낼 계제가 아닙니다.

제 강연을 다 듣고 나서, 학자들의 낙관적인 얘기 따위는 다시는 듣지 마시기 바랍니다. 여러분, 심리적 준비를 하시기 바랍니다. 최악의 상황이 발생하기를 바라는 사람은 없습니다. 앞에 계신 귀빈 여러분 다시 한번 말씀 드립니다. 제 강연 중 첫 번째 얘기는 서브 프라임 위기와 완전 무관한 중국 경제 (자체)의 문제였습니다. 안 그래도 여러분이 요즘 많이 힘드실텐데, 제 두 번째 얘기를 듣고 나서는 아마도 쓰나미와 같은 충격을 받으셨을 것입니다. 저는 유럽과 미국 각국이 공상연조를 유효하게 끊어낼 수 있을 것인가에 대해 주시하고 있습니다. 중국의 수출 제조업은 (전세계) 공상연조에서 중요한 하나의 고리이기 때문입니다.

이것이 바로 제가 전반부 강연을 끝낸 이후, 여러분께 투자를 줄여라, 투자를 하지 말라, 부채를 줄여라, 월동 준비를 하라고 한 이유입니다. 미국 재정부장 Henry Paulson부터 미국 중앙은행장 Ben S. Bernanke 같은 이들은 대단히 유명한 인물들인데, Ben S. Bernanke는 1970년대 박사 출신의 학자입니다. 그 시대 (대학을) 졸업한 학자는 우리 시대의 학자들과는 다릅니다.

그 시대의 학자들은 경제대공황에 대한 연구가 대단히 높은 수준입니다. 우리와 같이 아주 단순한 일군의 80년대 학자와는 다르죠. 시장을 맹신하는 이들은 바로 80년대 학자들입니다. 70년대의 학자들은 아주 강한 도덕, 책임감을 가지고 있습니다. 미국 중앙은행 총재인 Ben S. Bernanke의 박사논문이 바로 1929년 경제대공황에 대한 것입니다. 그에 따르면 당시 미국에서 발생한 모든 경제대공황은 방화벽이 없었기 때문에 일어난 것입니다.

중국의 기업, 중국의 제조업은 왜 아직 쓰나미가 도달하기도 전에 이렇게 어려워진 것일까요?

이미 앞서 말씀 드렸죠?

첫째, 환율 상승, 둘째, 제조원가 상승, 셋째, 노동합동법, 넷째, 거시 조정. 이 네 가지 문제는 제가 지금 말씀 드리고 있는 다섯 번째 문제(금융 위기)에 비교하면 아주 사소한 문제입니다. 환율, 제조원가, 노동합동법, 거시조정의 충격만으로도 우리나라 제조업이 이렇게 어려워졌는데, 그 이유는 무엇일까요?

이 네 가지 문제는 제가 막 말씀 드렸던 (금융 위기의) 쓰나미와는 비교할 수도 없습니다. 우리 제조업들은 이 4가지의 작은 충격마저 견디지 못해 이미 30%의 기업이 도산했고, 심지어 연말에는 50%를 초과할 가능성이 있습니다. 정말 그렇게 되지 않기를 바랄 뿐입니다. 정부는 반드시 기업구제에 나서야 합니다. 정말로 (제조업체 도산이) 50%가 되지 않기를 바랍니다.

그러나 다시 한번 묻고자 합니다. 왜 이 4가지 충격을 우리나라 기업들은 견디어내지 못하고 있는 것일까요? 왜냐하면 우리나라 기업을 유럽과 미국기업과 비교해보면, 우리나라 기업은 천성적인 결함이 있는데, 그것은 바로 중국은 제조업대국이라는 잘못된 오만이 우리나라 정부부문을 잘못 이끌었기 때문입니다. 우리가 정말로 제조업 대국입니까? 여러분들이 매체를 통해 보아왔던 것은 어떤 것들인가요? 모두 틀렸습니다.

정말로 그렇게 생각하십니까? 진정한 제조업 대국은 중국이 아니라 미국입니다. 우리는 스스로 우리가 잘하고 있다고 오해했을 뿐입니다. 그렇다면 우리 중국의 제조업은 현재 어떤 환경 속에 있을까요? 여러분들께 아주 상징적인 얘기를 해드리겠습니다. 중국은 경제 발전을 통하여 GDP를 얻었지만 미국은 이윤을 얻었습니다. 즉 우리 제조업은 GDP를 창조하지만, 최후의 이윤은 전부 미국이 취하게 됩니다. 왜 그럴까요? 왜 우리는 (위기에 이렇게) 취약할까요? 우리의 제조업은 환경을 파괴하고 자원을 낭비할 뿐만 아니라 전체 산업고리 중 가치가 가장 낮은 과정에 있기 때문입니다.

바비 인형을 예로 들어봅시다. 광동 동관에서 생산되는 바비 인형은 미국에서 거의 10 달러에 가까운 9.9 달러에 팔립니다. 한번 물어봅시다. 10 달러 중 1 달러를 제외한 9 달러는 어떻게 창조된 것일까요? 이것이 바로 미국기업의 영혼입니다. 그 9달러는 6단계의 과정을 통해 창조된 것으로, 거기에는 상품설계, 원재료 구매, 창고 운송, 발주 처리, 도매 경영, 최종 소매가 있습니다. 이 6 단계가 9 달러를 창조해낸 것입니다.

이 6 단계에 중국 제조라는 1단계가 덧붙여집니다. 즉 6+1이라는 전체 과정이라는 산업의 고리가 만들어지는 것입니다. 지난 세월 동안 우리의 경제성장은 전체 산업 고리 중에서 “1”을 취득했을 뿐이고 유럽 각국과 미국이 전체 산업고리의 “6”을 장악하고 있던 것이지요. 도대체 어떻게 이런 일이 벌어진 것일까요? 우리나라의 제조업자들은 환경 파괴, 자원 낭비, 노동자 착취의 기초 위에서 100만 달러의 산업 가치를 창출한다고 하면, 그것은 동시에 미국을 대신해서 900만 달러의 산업 가치를 창출한다는 것을 의미합니다. 우리들이 고생 고생해서 1억 달러의 산업 가치를 창출한다면, 우리는 동시에 미국을 대신해서 9억 달러의 산업 가치를 생산하는 것입니다. 따라서 중국이 제조를 하면 할수록 미국은 90% 가치를 석권함으로써 더욱 부유해지는 것입니다.

이러한 생산 모델을 일컬어 국제 분업이라고 합니다. 중국은 (이러한 국제 분업 구조 속에서) 환경 파괴, 자원 낭비 노동력 착취를 동반하는 가장 열악한(差)한 부분을 차지하고 있습니다. 우리는 지금 1.8조 달러를 가지고 의기양양하고 있지만 이러한 성과가 어떻게 만들어진 것인지 알고나 계십니까?

우리는 10%의 가치만을 장악하고 있습니다. 즉 우리는 1.8조 달러의 외환보유고를 가지고 있는데, 1.8조 나누기 10% 해보면 18 억조가 됩니다. 다른 말로, 우리 나라 수출제조업이 전세계를 대신해서 18조 달러의 산업 가치를 창출해낸 것이죠. 우리는 고작 1.8조만 나눠가진 것이고 나머지는 유럽과 미국이 가져간 것입니다. 18조 달러가 어떤 개념인지 감이 오나요? 앞에 앉아 계신 여러분들과 중국의 노동자들의 80년 월급을 다 합친 것이 18조 달러입니다.

그래서 제가 항상 하는 말이지만, 현재 서방제국주의의 중국 약탈은 19세기의 날로 먹기 식 아프리카 약탈과 별 차이가 없습니다. 당시 아프리카는 0%였지만, 지금 중국은 10%를 가져옵니다. 그렇지만 제가 볼 때에는 별 차이가 없습니다. 최소한 아프리카에는 환경오염 등의 문제가 없었지만 우리의 10%에는 환경오염, 자원낭비와 노동자 착취들을 수반하는 것입니다. 그건 국제 분업 구조의 가장 하부에 위치하고 있기 때문이죠. 진짜로 가격 결정권을 가지고 있는 것은 전체 사업고리의 6이지 1이 아닙니다.

상상해보십시오. 유럽과 미국, 특히 미국을 영수로 하는 유럽과 미국국가가 90%의 이익을 석권할 뿐만 아니라 우리의 가격 결정권까지 장악하고 있습니다. 바로 이 때문에 환율 상승, 원가 상승, 노동합동법 공포, 거시경제 조정 이후 발생한 비용을 우리 기업들이 부담해야 하는 것입니다. 우리에게 가격 결정권이 없기 때문에 판매가를 올릴 수 없는 것입니다. 무슨 말인지 아시겠습니까? 이 때문에 투자/경영/판매 환경이 급속히 악화되는 것입니다. 우리가 가격결정권을 가지고 있지 못하기 때문입니다.

이러다 보니, 모두 (제조업을) 하지 않으려고 합니다. (제조업을) 하지 않고, 당신들처럼 주식이나 사다가 모두 날린 것이죠. 생각해보세요, 이거 뭔가 잘못된 겁니다. 보십시오, 미국이 가격결정권을 장악하고 있고, 6+1의 6을 통해 90%의 산업 가치를 석권해왔습니다. 이런 상황에서, 돌연 서브 프라임 위기가 발생하였습니다. 그들의 방화벽이 일단 파열되면, (금융유기의) 홍수가 90%의 산업가치를 삼킬 것이라는 것을 생각해보셨는지요? 앞서 제가 방화벽이 파괴된 후 이런 산업 저런 산업에 영향이 있을 것이라고 말씀 드렸습니다만, 다시 한 번 말씀 드리겠습니다. 미국 방화벽이 파괴되면 그 충격은 미국을 위주로 하고 있는 90%의 산업가치를 충격을 줄 것이고, 그 다음에는 중국의 10%의 산업 가치에 재충격을 가할 것입니다.

두번째 강연의 전반부를 간단하게 정리하겠습니다. 미국과 유럽은 3가지 조처를 취하고 있습니다: 첫째, 은행 채권 보호, 둘째, 은행 자본금 보호, 셋째, 국유화. 만일 공상연조를 단절해낼 수 있다면 미국이 창조해온 90%를 보호해낼 수 있습니다. 만일 (위기를) 견디어 내지 못한다면 90%에 충격을 줄 것이고 이것은 다시 우리의 10%에 충격을 가할 것입니다. 따라서 이미 이제는 단순한 금융위기의 문제가 아니라는 겁니다. 귀빈 여러분 아시겠습니까?

아마 저에게 이렇게 물어오실지 모르겠습니다; 이전에 우리는 이런 일들이 발생할 것인지에 대해 전혀 예상하지 못하고 산업정책을 세워 왔나요? 말씀 드리지요. (전혀 예상하지) 못했습니다. 우리나라의 기존 산업 정책이란 기업으로 하여금 저가노동력을 이용하라는 호소, 기업 브랜드를 높이라는 호소, 기업산업 단계를 높이라는 주장 뿐이었습니다. 제 말이 맞지요? 다시 한번 말씀 드립니다. (기존의 산업 정책은) 전부 잘못되었습니다. 진정한 경쟁력은 6+1의 고효율의 정합(高效整合)에서 나오는 것입니다. 우리는 정부의 능력을 통해 우리 기업들이 6+1의 고효율의 정합(高效整合)을 이루어야만 가격결정권을 가질 수 있는 것입니다. 가격결정권을 가졌을 경우에만 생존의 기회가 있는 것입니다.

현재 우리나라 제조업의 대규모 도산 사태가 벌어지고 있습니다. 귀빈 여러분께 한번 여쭙겠습니다. 랑시엔핑과 같은 수준의 사람도 알고 있는 아주 명확한 사실을 미국 정부가 잘 모르고 있겠습니까? 미국 정부 요원은 저보다 똑똑해도 몇 배 더 똑똑합니다. 물론 제 말을 믿지 않고; 랑교수님 너무 겸손하시네요 라고 하실지도 모르겠지만. 오늘날 이런 시대에 자신이 부족하다고 생각하는 사람이 너무 적습니다. 허풍 떠는 중국인이 너무 많습니다. 저 같은 수준의 사람에게도 너무나 분명한 사실을, 하물며 미국은?

[앞 뒤 맥락에 잘 이어지지 않는 부분. 일부 내용 소실 된듯] 저 여사 분께서 말씀 하신 것처럼 대량의 핫머니가 중국에 들어왔고, 중국의 제조업체를 대규모로 사들였습니다. 왜 그럴까요? 중국의 제조업은 1, 미국의 산업고리는 6인데, 6은 1 없이 존재할 수 없습니다. 무슨 말인지 아시겠습니까? 만일 1이 붕괴된다면 6도 역시 붕괴됩니다. 6은 반드시 1을 기초로 해서 발전할 수 있습니다. 만일 우리가 바비 인형을 생산해 미국에 팔지 않는다면 그들이 어떻게 6의 산업가치를 창출해 낼 수 있겠습니까? 여기서 다시 한번 우리 나라의 (지방)정부에 대해 ‘반드시 스스로를 구하라’ 고 말하고 싶습니다. 1이 가장 중요합니다. 그런데 지금 우리의 1이 대량으로 팔려나가고 있습니다. 저 여사님은 저보다 훨씬 똑똑하신 것 같습니다. 제 결론을 미리 대략 다 말씀하셨네요.

중국 수입수출 총액의 55%는 외국자본이고, 중국 하이테크 수출의 87% 역시 외국 자본입니다. 중국 자동차의 첨단 부품의 90%, 중국인이 먹는 양유(粮油, 식량과 식용유)의 85% 역시 외국 자본입니다. 중국 산동, 하북의 몇몇 양식국(粮油食品局, ‘식량 식용유 식품국’의 줄임말.) 이 이미 외국 자본에 팔렸다는 것을 알고나 계십니까? 중국 양돈업의 산업고리 중 이미 많은 부분 역시 팔려나갔습니다.

이것이 바로 이게 여러분들이 처한 현실입니다. 지금 말씀 드린 수치에 대해서 들어본 적이나 있으십니까? 아마 몰랐겠지요. 왜 몰랐을까요. 관심이 없었으니까 몰랐던 겁니다. 오늘 제 강연시간이 아주 길어졌네요. 얘기할 것 모두 한 것 같습니다. 6+1 중 1을 보유하고 있습니다. 비록 산업가치가 아주 낮고 이미 많은 부분이 (외국자본에) 팔려나갔지만. 이것이 바로 우리가 처한 상황입니다. 이런 상황에서 서프라임 위기라는 충격이 (중국에서) 막 시작되려 하고 있습니다.

이것의 원인은 중국경제 성장이 GDP에 의지해 이루어졌기 때문입니다. 30%에 불과한 철근과 시멘트가 성장을 이끌었고, 70%는 ‘과냉’한 제조업입니다. 30%는 ‘과열’, 70%는 ‘과냉’이라는 특수한 2원 경제구조 형성된 거죠. 환율 상승, 제조원가 상승, 노동합동법 도입, 거시조정이라는 충격 속에서 과냉한 제조업은 더욱 냉각되었고, 따라서 당면한 투자환경은 더욱 악화되었습니다.

반면에 과열한 지방정부는 더욱 과열되었습니다. 한번 싼시 지역을 간 적이 있는데, 어떤 사람이 말하기를 싼시(山西)의 지역 발전이 아주 훌륭하게 진행되고 있다고 하더군요. 그래서 제가 그랬죠. 어떤 지방치고 발전이 잘 진행되고 있지 않는 지역이 있습니까? (고위) 관료가 일단 부임하면 건설 경기를 부양하고, GDP 위주의 공정건설을 추진하여, 30%(의 ‘과열부문’을 통해) GDP를 끌어올렸습니다. 이것이 각급 지방정부가 해 오던 일입니다.

그런데 왜 자원이 과열 부문으로 흘러 들어가면 과냉 제조업은 맥 없이 무너지게 되는 것일까요? 원인은 우리가 이미 미증유의 ‘산업연관의 일시 중지 시대’(前所未有的产业链的暂停时代)에 돌입했기 때문입니다. 미국을 선두로 한 유럽 각국과 미국이 전체산업 고리의 ‘6’을 가지고 있고, 우리는 환경파괴, 자원 낭비, 노동력 착취에 기초하여 창출한 ‘1’을 가지고 있습니다.

더욱 심각한 문제는 이것이 우리나라의 제조업 생산의 심각한 생산과잉 현상을 초래한 것입니다. 이러한 생산과잉 현상은 지난 오랜 기간 미국의 부채 증대를 통한 (중국 제품 구매로) 전부 흡수되었는데, 이로 인해 표면적으로는 번영하는 것처럼 보였던 것입니다. 이렇게 많은 상품(을 생산할 수 있으니) 더 부유해진 것 같지요. 그런데 이 ‘제조’라는 고리를 통해, 우리는 서브 프라임 위기에 아주 제대로 코가 걸리게(拉钩)된 것입니다. 우리 상품을 사들이는 것은 (미국인들의) 부채이고, 우리는 미국 부채에 기대어 우리의 수출 제조업을 유지합니다. 이것이 우리의 과잉 생산능력을 소화시켜왔습니다.

그러나 미국 서브 프라임 위기는 미국의 고부채 시대의 급작스런 종말을 가져올 것입니다. 앞으로 반드시 부채 비율이 대폭 하락할 것이고, 따라서 중국 상품에 대한 수요가 대폭 하락할 것이며, 그 결과 중국의 생산과잉 현상이 백일하에 들어날 것입니다. 이런 시기 즉 서브 프라임 위기 방화벽이 폭파될 때, 그것은 90%의 생산가치를 장악하고 있는 미국을 강타할 뿐 아니라 고작 10%의 생산가치를 가지고 있는 중국, 과잉된 수출 제조업, 생산과잉의 제조업을 강타할 것입니다.

다음 단계는 무엇이냐고요? 저는 별로 얘기하고 싶지 않습니다. 도미노 효과가 무엇인지 이미 이해하지 않으셨습니까? 다음 단계는? 다시 다음 단계는? 악순환이 될 것입니다. 여러분 왜 숨 소리조차 내지 않으십니까? 사실, 여러분 오늘 여기까지 오셔서 제 강연을 듣지 않는 것이 좋았을 수도 있습니다. 제 얘길 듣지 않았다면 그럭저럭 잘 지내겠지요. 먹을 것 마실 것 모두 있고, 아주 잘 지내실 수 있었을 겁니다.

그런데 일단 듣고 난 후에는 잠도 제대로 못 주무실 테고. 여러분, 저녁에 집에 가시면 ‘봉황 위성 텔레비전’ 보시지요? 미국의 서브 프라임 위기에 대해도 보실 테구. 국유화가 성공하는지 눈 여겨 보십시오. 저 랑시엔핑이 마지막으로 한 말씀 드리겠습니다. (국유화가) 일단 실패한다면, 모든 판이 망가집니다. 저녁에 집에 가셔서 <한무대제, 汉武大帝> 같은 연속극이나 볼 생각하지 마시고, 미국의 국유화가 성공하는지 못하지 지켜보십시오.

사회자: 랑교수님의 강연은 여기서 끝내기로 하겠습니다. 다음은 오늘 참석해주신 여러분들의 질문시간입니다. 우선 무대 오른쪽 저쪽에 계신 분의 질문부터 받기로 하겠습니다.

搜房网:랑교수님, 안녕하십니까. 저는 소우빵완(搜房网 –주택 및 부동산 관련 인터넷)의 누리꾼인데, 아주 실제적인 질문을 해보겠습니다. 현재 상황에서 우리 생활을 좋게 유지한다거나 또는 보다 낫게 할 수 있는 방법은 없을까요?

랑시엔핑: 생활을 보다 낫게 할 수 있는 가능성은 없습니다. 생활이 더 나빠지지 않으면 이미 훌륭한 것입니다. 인터넷 누리꾼 그리고 오늘 오신 귀빈 여러분, 지금 같은 시절에 돈 벌겠다는 생각은 절대 하지 마십시오. 최대한 적게 손해 보겠다고 생각하십시오. 이미 말씀 드렸지만, 만일 외국 돈을 사고자 하면 가장 보수적인 외국 돈을 사십시오. 목적은? 돈을 벌지 않기 위해서입니다. 다시 말해 유로화를 사실 경우, 반드시 그에 해당하는 만큼의 미국 달러를 사십시오. 돈을 벌지 않기 위한 것이고, 그것은 바로 돈을 잃지 않기 위해서입니다. 이것이 조금 전의 그 누리꾼에 대한 저의 답변입니다.

질문: 저는 연태일보의 기자입니다. 오늘 (강연을 듣고 보니) 온 세상이 캄캄한 암흑 뿐인 것 같습니다. 우리가 개혁개방 한지 이미 30년인데, 이렇게 고생 고생해 온 30년이, 하룻밤 사이에 개혁 전으로 돌아가게 되는 것은 아닌지요?

랑시엔핑: 아주 좋은 질문입니다. 제가 암흑이라고 해서 암흑이 되는 것도 아니고, 낙관적이라고 해서 낙관적으로 되는 것도 아닙니다. 여러분들은 왜 제 강연을 들으러 오셨습니까? 사람들이 왜 제 강연 듣는 것을 좋아할까요? 저는 실제 사실들을 얘기하기 때문입니다. 혹시 제 얘기가 너무 비관적이라 여길 수도 있겠지만, 사실은 단 하나뿐 입니다. 제가 오늘 말씀 드린 내용은 모두 사실이고, 여러분들이 어떻게 할지에 대해서는, 제발 부탁인데, 저한테 묻지 마십시오. 주식을 사야 할지 말아야 할지, 그것에 대해 저는 답변할 수 없습니다. 여러분들께서 오늘 제가 말씀 드렸던 사실들을 이해하셨다면, 어떻게 하실지에 대해서는 각자 알아서 판단하십시오.

질문: 제가 교수님의 강연을 처음 들었던 게 베이징이라고 기억되는데, 당시 베이징에서 제가 아주 강렬한 인상을 받았던 것은, 당신 틀렸어, 당신 틀렸어, 당신 틀렸단 말이야 라는 말이었습니다. 그런데 오늘 비교적 많이 듣게 말이 당신 미쳤어 군요. 오늘 랑 교수님의 강연을 듣는 사람들의 대부분은 -일련의 부동산 업체를 포함한- 우리 지역의 민영기업가입니다. 교수님 말씀을 듣다 보면 아직도 기회가 있다고 생각됩니다. 교수님께서 좀 전에 난세에 영웅이 난다고 말씀하셨듯이 말입니다. 저는 비교적 간단한 두 가지 질문을 드리겠습니다. 기업은 스스로를 구제(自救)할 수 있는가? 그리고 어떻게 스스로를 구할 수 있는가? 감사합니다.

랑시엔핑: 아주 좋은 질문을 하셨습니다. 이렇게 답변 하도록 하겠습니다. 연태는 광뚱성이나 장수성, 저쟝성에 비해 받은 충격이 아주 아주 적습니다. 특히 이곳의 부동산이 받은 충격은 원조우 등과 같은 지역에 비해 아주 적습니다. 충격이 (다른 지역에 비해) 그렇게 크지 않다고 하더라도 연태 시 정부는 제조업에 대해 대대적인 구제조치 취해야 하고, 제조업체 스스로는 단기적으로는 신중하고 조심스럽게(勤慎小心) 회사를 운영 해야 합니다. 절대로 생산능력을 확장하지 말고 현재의 상태를 유지해야 합니다.

지속적으로 효율을 높여 제조원가를 낮추고 동시에, 더 중요한 것이지만, 연태 시 정부는 민영기업에 대해 대대적인 구제조처를 취해야 합니다. 왜냐하면 일체의 부의 근원은 기업이기 때문입니다. 기업이 돈을 벌어야만 더 많은 급여를 줄 수 있는 것이죠. 그리고 직원들이 더 많은 급여를 가져가야지 연태는 다시 번영할 수 있습니다. 여러분 단순히 GDP만 보지는 마십시오. 우선 GDP라는 개념을 버리십시오. 기업의 이윤을 중시하면 연태는 다른 지역에 앞서서(名列前茅), 난관을 보다 용이하게 넘어갈 수 있을 것입니다.

단순히 GDP만 보지 마십시오. GDP는 중요하지 않습니다. 정부가 자원을 기업에 지원하여 직접적으로 지원할 수 있다면 이는 기업에 대한 가장 커다란 도움이 됩니다. 즉 연태를 재건하는 가장 좋은 방법이 될 것입니다. 이를 위해서는 사고의 변화가 필요한데, 어떤 (사고의) 변화가 필요할까요? 제조업을 구하는 것이 시장화를 위배하는 행위라고 생각하지 마십시오. 제가 오늘 한 강연을 다시 한번 생각해보시기 바랍니다. 국유화는 현재 전세계의 조류입니다. 여러분이 만일 미리 준비를 한다면[未雨绸缪, 비가 오기 전에 창문을 단단히 걸어 잠근다는 뜻], 정부의 지원으로 제조업이 난관을 돌파해 나갈 수 있다면, 앞으로 연태는 반드시 훨씬 빠르게 계단 하나를 올라갈 수 있을 것입니다.

질문: 최근 저희는 제 17회 十七届三中全会[중국공산당 17기 중앙위원회 3차 전체회의. 08년 10월 9~12일 개최. 주로 농촌/농민 문제와 금융위기에 대응 등에 대해 논의]를 주목하고 있는데, 이번의 역경을 경험하고서야 –이전의 문제점을 깨닫고- 수출 위주에서 전면적인 내수 진작으로 (정책을) 바꾸어야 한다고 의식하게 된 것 같습니다. 十七届三中全会의 정신에 대해, 그리고 어떻게 해야 이 곤경을 뚫고 나갈 수 있을지 랑 교수님의 의견을 듣고 싶습니다. 감사합니다.

랑시엔핑: 큰 방향에 대해서는 우리 모두 찬성합니다만, 어떤 내수냐는 것이죠. 절대로 유한한 국가의 자원을 GDP 위주의 낭비하면 안됩니다. 자원은 유한한 것입니다. 우리나라의 GDP를 높이기 위해 다시 대규모로 도로 건설, 교량 건설에 쏟아 넣어서는 안됩니다. 또 그렇게 한다면 최후의 결과는? 제조업의 자금을 과열부분에 투자하게 되는 것이고 이는 우리나라 제조업을 더 어렵게 만듭니다.

내수 진작에 대해 우리 정부는 유럽과 미국이 하는 방법을 배워야 합니다. 대량의 자원을 민생 관련한 제조업과 서비스업에 투입해야 합니다. 이것이 바로 우리가 앞으로 가야 할 길입니다. 가장 좋은 방법은 정부의 역량을 이용하여, 과열부문에서 과냉 부문으로 (자원을) 돌려 제조업을 도와야 합니다. 제조업이 난관을 넘어설 수 있도록 도와주어야 합니다. 산동에서 강연한 내용이 원칙에 관한 것이라 원칙적인 방법을 건의하는 방식으로 답변 드렸습니다. 제 생각으로는 이것이 현재 당면한 난제를 해결하는 방법입니다. 서브 프라임 위기에 대해서는 저도 방법이 없습니다. 앉아서 죽기를 기다리는 방법 밖에는.

질문: 현재 많은 전문가와 학자들이 현재의 경제상황이 중국 경제의 转型[기업의 새로운 업종으로의 전환, 고수익 또는 하이테크 분야로의 업종 업태의 변화]에 아주 좋은 기회라고 말하고 있는데요.

랑시엔핑: 그거 헛소리입니다. 그 인간들 서서 이야기 하니까 허리 아픈 줄 모르는 거죠.(站在说话不腰痛) 중국 경제에 대해 전혀 모르고 있는 인간들입니다. 중국의 제조업의 90%는 转型이 불가능합니다. 转型하는 순간 바로 파산이죠. 도자기 만드는 회사가, 육가공회사가 어떻게 转型을 합니까? 转型이 아니라 6+1입니다. 외국 자본이 고가로 양돈업체를 사들여서 转型을 했습니까?

그렇게 많은 외국 자본이 우리나라의 식품 및 식용유 제조업체(粮油)를 사들여서 하이테크 기업으로 转型했습니까? 외국 자본이 식품 및 식용유 제조업체를 사들인 것은 바로 6+1의 산업 고리를 고효율로 정합(整合)하기 위한 것입니다. 우리의 전통 산업은 잘못 된 게 없습니다. 그걸 업그레이드(升级)하려는 건 틀린 겁니다. 양돈업이 어떻게 되었는지 잊으셨나요? 한 번 말씀 해보십시오. 식품, 식용제 제조업체(粮油)를 어떻게 업그레이드(升级)했습니까? 외국 자본은 우리의 전통제조업을 사들인 후에 6+1을 통해 고효율로 정합(整合)한 것이지 (다른)산업으로 업그레이드한 것이 아닙니다. 제가 무슨 말하는지 아시겠습니까?

질문: 중앙 정부에서 十七届三中全会에서 경제 관련 일련의 방향전환(扭转)을 제기했는데, 앞으로 토지를 상실한 농민들이 심각한 사회문제를 일으킬 가능성은 없을까요?

랑시엔핑: 무슨 질문하시는 알겠는데, 답변 하지 않겠습니다. 한마디 만 생각해 보십시오. 만일 우리나라의 제조업, 생산과잉의 제조업이 일단 금융 쓰나미의 충격을 받았다면, 그 다음엔 어떤 일이 일어날 것인지 생각해 보셨습니까? 대량 실업, 농촌 인구 흡수 문제[十七届三中全会에서 농민의 토지 양도권이 논의되었는데, 토지 양도권이 법제화될 경우 농촌의 시장화가 가속되어 농촌인구의 대량 유출 가능성이 있음] 등등. 다른 얘기는 더 하지 않겠습니다.

질문: 교수님께서 다시 한 번 국유화를 강조하시는데, 다시 한번 국유화와 사유화의 문제에 대해 질문하고 싶습니다.

랑시엔핑: 질문 하시는 게, 그 동안의 개혁이 반조류(反潮流)적이라 생각하시는 것 같군요. 어떤 나라들은 국유화 하느라 바쁘고 어떤 이들은 시장화 하느라 바쁜데, 이것은 하나의 학습의 과정입니다. 4년 안에 머 다 국유화하자는 그런 얘기가 아닙니다. 전세계의 금융기구를 보면 당연히 사영이 많고, 상장 회사가 많습니다.

그래서 우리 나라 역시 이런 길을 걷고 있는 것입니다. 올해 바로 최근 2주 동안 국유화로의 변화가 시작되었다는 것이고, 제가 믿기로는 이 강연이 끝날 때쯤에는 우리 정부 역시 보다 심각한 인식, 즉 사유화 자체가 목적이 아니다 라고 다시 생각할 수 있습니다. 목적은 어떻게 금융시스템을 보호할 것인가 입니다. 사유화든 국유화든 문제가 되지 않습니다. 안정을 유지하는 것이 최대의 전제입니다.

이전 우리 나라의 사유화는 많은 문제를 가지고 있었습니다. 즉 사유화를 위한 사유화를 한 것이죠. 앞으로 금융안정을 유지하기 위해 국유화를 할 수도 있고 사유화를 할 수도 있습니다. 유럽과 미국이 왜 사회주의가 아니라 국유화를 필요로 할까요. 그들 국가는 최후의 강심제를 주입한 것입니다. 믿음을 제고하기 위해서. 국유화가 목적이 아닙니다. 따라서 여러분 유럽과 미국의 국유화에 대해 오해하지 마십시오. 정부는 반드시 금융안정을 유지한다는 전제 하에서, 다양한 유익한 방안을 만들어서 금융을 안정을 이룩하고 국민들의 믿음을 유지해야 합니다. 현재 유럽과 미국은 중국에 있어서 가장 중요한 것은 국민들의 믿음을 유지하는 것입니다. 우리 중국이 해야 할 일은 바로 국민의 믿음을 유지하는 것입니다. 어떤 정책을 취해야 하는 가는 별도의 문제입니다. 제 말 이해하시겠죠?

질문: 한 분의 경제학자로서 우리와 같은 일반 국민에게 의견을 주시기 바랍니다. 현재 상황에서 부동산 투자가 가치보전을 하는 수단으로 유의미한가요?

랑시엔핑: 부동산에 대해서는 이렇게 말하겠습니다. 홍콩, 대만, 한국을 포함한 아시아 각국의 예를 보면, 부동산은 10년에서 20년이라는 장기적 관점에서 보면, 상대적이긴 하지만 주식 시장보다는 훨씬 더 가치보전을 해줍니다. 물론 지금과 같은 등락은 있지만. (부동산 가격이) 더 저점으로 갈 수도 있지만, 경제가 계속해서 성장하면 상황은 언제라도 변할 수 있습니다.

위 질문에 대한 답변은 비교적 간단합니다. 대만을 예를 들어 봅시다. 대만이 부유한 이유는 대만 사람들의 부동산 선호와 관련이 있습니다. 광동에서 –지금은 대량으로 도산하고 있는- 대만 기업가들이 -무려 130억 달러에 달하는 돈으로- 타이베이에서 무엇을 했는지 아십니까? 집을 샀습니다. 천수이삐엔이 살던 지역의 반은 광동지역의 대만상들이 사들였는데, 왜 그렇게 할까요? 그것은 대만사람들의 치부 방식이 부동산에 의지하고 있기 때문입니다.

질문: 안녕하세요, 랑 교수님. 저는 고2 학생인데요, 그래서 제 질문이 좀 어설플 수도 있는데, 잘 봐주세요. 첫 번째 질문은, 교수님은 아주 자신감이 강하실 뿐 더라 아주 높은 예측성(预见性)을 가지고 계신데요, 오늘 분석하신 것은 현재 우리가 처한 환경이 아주 어둡다는 것입니다. 그런데 왜 미국의 경제 체제의 건설 과정, 1차 대전부터 시작된 전체 자본주의의 경제체제는 무엇인지에 대한 근본적인 문제부터 강연 하지 않으시는지요?

랑시엔핑: 자본주의의 본질부터 시작해야 하겠지만, 오늘은 시간이 부족합니다.

질문: 두 번째 질문입니다. 이전에 일군의 학자들은 우리가 人口红利期[demographic window; 한 국가의 비노동 인구 대비 노동 인구 비율이 높아 노동 인구의 부담이 적어 경제 사회 발전에 유리한 국면을 일컬음]에 살고 있다고 했는데, 오늘 이런 말이 틀렸다는 것을 알았습니다. 우리가 대학을 졸업할 때, 우리들이 당면하게 될 문제는 훨씬 많아질 겁니다. 앞으로 우리의 아빠, 엄마, 할아버지, 할머니 모두를 저희가 부양해야 하고, 그뿐만 아니라 대학 입학은 더 어려워질 것이고, 대학원생 역시 더 많아질 것이고, 이는 결국 취업문제로 이어질 것입니다. 우리는 도대체 어떻게 준비를 해야, 앞으로 우리들의 인생 문제를 잘 해결하고 우리 인생의 굴곡을 잘 넘어갈 수 있을까요?

랑시엔핑: 네 우선 앉으세요. 아주 훌륭합니다. 저 여학생, 고2라고 했지요? 고 2 학생이 이렇게 핵심을 찌르는 질문을 할 수 있다는 것에 대해, 저는 우리의 다음 세대를 아주 자랑스럽게 느낍니다. 저는 젊은이들의 문제를 아주 중요하게 생각하는데, 일단 일어나서 답변 하도록 하겠습니다.

왜냐하면 저 여학생의 질문이 아주 심각하기 때문입니다. 오늘 제가 드리는 답변이 여러분의 일생을, 여러분 자녀의 일생을 바꿀 수 있기를 희망해 봅니다. 이렇게 일어서서 아주 엄숙하게 이 학생이 제기한 두 가지 문제에 대해 자세하게 답변하도록 하겠습니다. 묻고 싶습니다. 우리 민족, 이렇게 오랫동안 우리 젊은이들이 지금 배우고 있는 게 무엇입니까? 듣기에는 거북하겠지만, 우리의 대학 교육은 근본적으로 창조력을 파괴합니다. 우리는 지금 무엇을 하고 있습니까? 우리는 지금 단순히 ‘문제를 푸는 고수’(解题高手)를 배양하고 있습니다.

아까 질문한 저 여학생과 같은 사고를 가진 학생들을 선생님들은 아마 별로 좋아하지 않을 겁니다. 이 여학생이 한 말이 얼마나 중요한가를 다시 한번 강조하면서 교육에 대한 저의 입장을 말씀 드리겠습니다. 우리 중국의 교육은 어떠합니까? 아이들을 문제 푸는 고수(解题高手)로 만드는 것이 목적입니다. 저의 경우, 학생들에게 A라고 가르치면서도 학생들이 B라는 답변을 할 수 있기를 기대합니다. 제가 C라고 가르치면 학생들은 D라는 대답을 할 수 있기를 기대합니다. 제가 너무 오바 한다고 생각 하지 마십시오.

우리 대학교육은 이러한 능력을 가진 학생을 배양하지 못했습니다. 자기가 배운 것에 대해 의심하는 학생이 없습니다. 제가 왜 오늘 강연을 시작할 때, 우리나라의 언론이 모두 틀렸다는 말부터 시작한 줄 아십니까? 우리는 A를 부정해야 합니다. 당신들의 질문은 모두 잘못된 것입니다. 제가 왜 당신들이 원하는 대로 ‘답은 B입니다’ 라고 해야 합니까? 여러분은 제가 아마도 편벽하고 과격하다고 생각할 수도 있었습니다.

그렇지만 결국 그들 주장 자체가 잘못된 것이라는 것을 깨닫지 않으셨습니까? 결국 이러한 잘못은 단순히 몇 사람의 학자, 전문가들의 잘못이 아니라 전체 교육체계의 문제에서 발생한 엄중한 결과입니다. 여러분들의 자녀들이 4년 본과를 졸업한 결과가 고작 이렇습니다. A라고 하면 A입니다. A가 잘못된 것일 수도 있는지, C가 옳은 지에 대해 의심하지도 않습니다. 무슨 말씀인지 아시겠습니까? 여기에 계신 부모님들은 집에 돌아가셔서 제가 한 말을 자녀들에게 해주십시오. 모든 것들이 잘못되었다고 말해주십시오. 이렇게 해야 독립적인 사고를 가진 창조적인 사람을 배양해낼 수 있습니다.

각 가정의 가장(家长)되시는 분들께 한 말씀 드리고 싶습니다. 왜 科技大的少年班[북경 과학기술대학의 영재반]이 실패인지 아십니까? 왜냐하면 선발된 우수한 학생들이 근본적으로 천재가 아니라 문제 푸는 고수에 불과하기 때문입니다. 이것이 科技大的少年班이 진정한 천재를 배양해 내지 못하는 이유입니다. 진정한 천재는 저 여학생처럼 질문을 주고 받으며 천재가 되는 것입니다. 영원히 A를 의심해야 하는 겁니다.

두 번째 질문 아주 훌륭합니다. 저 여학생의 질문을 다시 한번 반복하지요. 저 여학생이 어른이 되면, 대학을 졸업하면, 저 아가씨의 증조부, 증조모가 ‘잘못 하면’ 아직 살아계실 테고, 조부모, 아버지, 어머니, 게다가 결혼 후에는 남편의 일가까지, 그 많은 사람들을 부양해야 하는데, 그 때는 어떻게 하지요? 더 골치 아픈 문제는 고생 고생해서 대학을 졸업하고 나서도, 졸업은 바로 실업으로 이어질 텐데, 그 많은 노인네들을 부양할래야 부양할 수가 없는 겁니다.

만일 상황이 그렇게 된다면 중국은 10년, 20년 후에는 최빈국이 될 것입니다. 우리와 같은 늙은이들이 많아질 텐데, 만일 저 여학생이 직업을 찾지 못하다면 어떻게 될까요? 귀빈 여러분, 이러한 문제가 얼마나 심각한지 생각해 보신적이 있습니까? 저 여학생이 (미래에) 직업을 찾지 못한다면 어떻게 합니까? 저 여학생이 이미 존재하는 대학생 관련 문제에 대해 여러분을 대신해 저에게 질문했습니다; 우리는 왜 직업을 찾지 못하죠? 왜 부모조차 부양할 수 없게 되었나요 라고. 그것은 산업정책이 모두 잘못되었기 때문입니다.

미국에 대학생이 많지요. 우리 교육개혁은 어떻게 진행되었나요? 우리가 교육개혁을 할 때, 미국에 대학생이 저렇게 많으니까 우리도 똑같이 대학생 수를 늘이면 인력자원을 확대해서 미국처럼 부유해질 것이라고 오해했던 것이지요. 우리 나라 곳곳에 대학교인데, 올해 580 만 명의 대학생과 전문대생을 배출했고, 그들 대부분은 직업을 찾지 못하고 있습니다. 왜냐구요? 저 역시 손자가 있습니다.

그래서 이 문제에 대해 관심이 많은데, 그 원인이 무엇인지 말씀 드릴까요? 진정으로 대학생이 필요한 곳은 전체 산업고리 중에서 6이지 1이 아닙니다. 이해하시겠습니까? 그러면 또 물으시겠지요? 교육개혁을 했던 사람들이라고 그걸 몰랐겠어요? 말씀 드리지요. 그들은 전혀 몰랐습니다. 그들은 미국의 대학생 비율이 그렇게 높은 이유가 미국인들이 산업 고리 중에서 6을 장악하고 있기 때문이었다는 사실을 전혀 모르고 있었습니다.

우리가 장악하고 있는 것은 1 입니다. 제조업은 기본적으로 대학생 수요가 많지 않습니다. 연태 역시, 사장님부터 경비까지 대학생 출신이 한 명도 없는 공장이 부지기수 일 겁니다. 물론 전부라는 얘기는 아닙니다. 제조업은 대학생을 필요로 하지 않습니다. 상품설계, 영업계획, 창고물류 이런 것들이 대학생을 필요로 합니다. 그러나 우리는 이 부분을 장악하고 있지 못합니다. 그럼 누가 그걸 장악하고 있는 걸까요? 유럽과 미국이죠.

제 얘기를 듣고 나시니, 왜 중국이 앞으로 최빈국으로 전락할 지 아시겠습니까? 왜냐하면 우리가 장악하고 있는 것은 (산업) 가치 고리의 가장 중요하지 않은 고리, 즉 6+1에서 1을 가지고 있기 때문입니다. 이의 필연적인 결과는 자연자원을 전부 낭비, 훼손해버리고 착취적 노동만을 다음세대에 남겨주는 것입니다. 바로 이점이 우리 세대가 다음 세대에 가장 미안하게 생각하는 것입니다. 그래서 저는 이렇게 일어서서 답변하는 것입니다.

사회자: 오늘 랑 교수님의 훌륭한 강연이 우리들에게 아주 강렬한 인상을 남겼습니다. 여러분, 모두 일어나셔서 랑 교수님께 뜨거운 박수 부탁 드립니다. 감사합니다, 랑 교수님.

hanism@kornet.net

hanism@kornet.net